Zukünftig werden elektronische Rechnungen im B2B-Bereich zur Pflicht. Die entsprechenden umsatzsteuerrechtlichen Bestimmungen sind im Wachstumschancengesetz vom 27. März 2024 (BGBl 2024 I Nr. 108) festgelegt. Doch was genau sind elektronische Rechnungen überhaupt? Welche Vorschriften ergeben sich aus der E-Rechnungsverordnung für Unternehmen und welche Vorteile soll die elektronische Rechnungsstellung bieten? In diesem Artikel bieten wir Ihnen einen umfassenden Überblick über die neuen Vorschriften zur E-Rechnung.

Einführung der E-Rechnung 2025: Alles, was Sie wissen müssen

Die EU-Kommission plant im Rahmen der ViDA-Initiative ein elektronisches Meldesystem, das unter anderem die aktuellen Zusammenfassenden Meldungen (ZM) ersetzen soll. Laut ursprünglichem Zeitplan sollten diese Änderungen im Jahr 2028 umgesetzt werden, jedoch wird nun über eine Verschiebung auf 2030 oder 2032 diskutiert. Im Vorfeld dieser Neuerungen ist bereits eine Anpassung der Definition für „Elektronische Rechnung“ gemäß Artikel 217 der Mehrwertsteuersystemrichtlinie vorgesehen.

Die Ampel-Regierung diskutierte seit Mitte April 2023 einen Entwurf für eine verpflichtende elektronische Rechnungsstellung, der schließlich in den Referenten- und später in den Regierungsentwurf des Wachstumschancengesetzes aufgenommen wurde. Nach mehreren Anpassungen im Gesetzgebungsverfahren stimmte der Bundesrat dem endgültigen Gesetzestext am 22. März 2024 zu. Damit Deutschland die E-Rechnungspflicht noch vor den EU-weiten ViDA-Maßnahmen einführen konnte, war eine explizite Zustimmung des EU-Rats notwendig, die am 25. Juli 2023 erteilt wurde.

Was versteht man unter E-Rechnung?

Eine E-Rechnung ist ein Datensatz, der nach festgelegten Standards strukturiert, in einem elektronischen Format ausgestellt, übermittelt und empfangen wird. Die elektronische Verarbeitung ermöglicht eine automatische Weiterverarbeitung des Datensatzes. Inhalte und Formate von E-Rechnungen sind europaweit durch die Europäische Norm EN 16931 einheitlich geregelt.

In Deutschland ist für elektronische Rechnungen an öffentliche Auftraggeber grundsätzlich der Standard XRechnung gemäß der E-Rechnungsverordnung (E-RechV) vorgeschrieben (§ 4 Abs. 1 E-RechV). XRechnung ist ein offener, kostenfreier und zukunftssicherer Datenstandard, der die Handhabung von elektronischen Rechnungen in der öffentlichen Verwaltung vereinheitlicht. Die öffentliche Verwaltung akzeptiert sowohl XRechnungen als auch andere elektronische Rechnungen, die der Europäischen Norm EN 16931 entsprechen.

Für Rechnungen an die Bundesverwaltung ist die jeweils aktuelle Version des XRechnung-Standards zu verwenden. Alternativ können andere Standards, wie etwa das ZUGFeRD-Format ab Version 2.1.1 im Profil XRECHNUNG, genutzt werden, sofern sie die Anforderungen der EN-16931, der E-Rechnungsverordnung des Bundes (E-RechV) und die Nutzungsbedingungen der Rechnungseingangsplattformen des Bundes erfüllen. Darüber hinaus müssen E-Rechnungen die Vorgaben der E-RechV und die spezifischen Nutzungsbedingungen der jeweiligen Rechnungseingangsplattform erfüllen.

Wer muss eine E-Rechnung ausstellen?

Unternehmen sind grundsätzlich verpflichtet, eine Rechnung zu stellen, wenn sie eine Leistung an ein anderes Unternehmen erbringen, sofern der Umsatz nicht nach § 4 Nr 8-29 Umsatzsteuergesetz (UStG) steuerfrei ist. Sie haben sechs Monate Zeit, um die Rechnung nach Leistungserbringung zu erstellen. Das Wachstumschancengesetz ändert an diesen grundsätzlichen Regelungen nichts, aber es führt die Pflicht zur elektronischen Rechnungsstellung ein (§ 14 Abs. 2 Satz 2 Nr. 1 UStG n. F.).

Die Pflicht zur Ausstellung einer E-Rechnung gilt dabei für Geschäfte zwischen Unternehmern (B2B), wobei beide Parteien im Inland oder in bestimmten Gebieten gemäß § 1 Abs. 3 UStG ansässig sein müssen. Die Ansässigkeit erfordert einen Sitz, eine Geschäftsleitung oder eine Betriebsstätte im Inland. Alternativ reichen auch Wohnsitz oder gewöhnlicher Aufenthalt im Inland. Eine bloße umsatzsteuerliche Registrierung in Deutschland ohne Ansässigkeit führt nicht zur Pflicht zur E-Rechnung.

Das Bundesministerium der Finanzen (BMF) hat klargestellt, dass die Pflicht zur E-Rechnung auch in folgenden Fällen gilt:

- Rechnungen, die als Gutschrift ausgestellt werden (§ 14 Abs. 2 Satz 5 UStG)

- Umsätze, bei denen der Leistungsempfänger die Steuer schuldet (Reverse-Charge-Verfahren, § 13b UStG)

- Rechnungen von Kleinunternehmern (§ 19 UStG)

- Umsätze, die der Durchschnittssatzbesteuerung für land- und forstwirtschaftliche Betriebe unterliegen (§ 24 UStG)

- Reiseleistungen (§ 25 UStG)

- Umsätze, bei denen die Differenzbesteuerung (§ 25a UStG) angewendet wird.

Die Verpflichtung gilt auch, wenn der Empfänger Kleinunternehmer oder Land- und Forstwirt ist oder nur steuerfreie Umsätze (z. B. Vermietung) ausführt.

Ab wann gilt die Verpflichtung zur E-Rechnung?

Bereits ab dem 1. Januar 2025 müssen Unternehmen im B2B-Bereich in der Lage sein, E-Rechnungen zu empfangen und zu verarbeiten, ohne dass dafür eine vorherige Zustimmung erforderlich ist. Die Pflicht, E-Rechnungen auszustellen, tritt ebenfalls am 1. Januar 2025 in Kraft. Aufgrund des erwarteten Umsetzungsaufwands gibt es jedoch Übergangsregelungen von 2025 bis 2027.

Übergangsfristen für den Versand von E-Rechnungen im B2B-Geschäft in Deutschland

- 2025 bis 2026: Unternehmen dürfen weiterhin Papierrechnungen oder nicht standardisierte elektronische Rechnungen (z. B. PDF-Rechnungen) senden, jedoch mit Zustimmung des Rechnungsempfängers. E-Rechnungen werden bevorzugt und müssen ab dem 1. Januar 2025 empfangen, verarbeitet und archiviert werden können.

- 2027: Unternehmen mit einem Vorjahresumsatz von weniger als 800.000 Euro können weiterhin Papierrechnungen oder nicht standardisierte elektronische Rechnungen versenden, ebenfalls mit Zustimmung des Empfängers. Unternehmen mit höherem Umsatz können Rechnungen im EDI-Format senden, auch wenn diese nicht dem neuen Standard entsprechen.

- ab 2028: Alle Unternehmen müssen die neuen Anforderungen für E-Rechnungen einhalten. Dies betrifft insbesondere die Einhaltung der europäischen Norm EN 16931. Zu diesem Zeitpunkt sollten auch die Bedingungen für das geplante Meldesystem geschaffen sein, das den Umsatzsteuerbetrug in der EU bekämpfen soll.

Was gilt für den Rechnungsempfänger?

Da die Verpflichtung zur elektronischen Rechnung am 1. Januar 2025 beginnt, müssen alle Unternehmen ab diesem Datum in der Lage sein, E-Rechnungen zu empfangen und zu verarbeiten. Sollten inländische Unternehmen die Übergangsregelungen nicht nutzen, müssen sie ab dem 1. Januar 2025 E-Rechnungen gemäß den neuen Vorgaben empfangen können.

Auch Unternehmen mit ausschließlich privaten Kunden oder Kleinunternehmer, die keine Umsatzsteuer ausweisen, sollten sicherstellen, dass sie bis zum Jahreswechsel 2024/2025 E-Rechnungen empfangen können, da ihre Lieferanten möglicherweise auf E-Rechnungen umsteigen.

Im Gegensatz zu früher ist für die „neue“ E-Rechnung keine Zustimmung des Empfängers mehr erforderlich. Eine Zustimmung ist nur noch für nicht konforme elektronische Rechnungen (wie eine PDF-Rechnung) oder in Fällen ohne E-Rechnungspflicht (wie bestimmte steuerfreie Umsätze) notwendig. Für Rechnungen an Endverbraucher (B2C) bleibt die Zustimmung des Empfängers weiterhin erforderlich.

Empfang und Verarbeitung von E-Rechnungen

Die neuen gesetzlichen Regelungen legen keinen bestimmten Übermittlungsweg für elektronische Rechnungen fest. Daher sollte ein E-Mail-Postfach mit gesonderter E-Mail-Adresse für den Empfang von E-Rechnungen vorerst ausreichend sein. Allerdings bieten einige Bundesländer wie beispielsweise Nordrhein-Westfalen ein E-Rechnungsportal an, über welches Rechnungssteller elektronische Rechnungen stellen können.

Ausnahmen und Sonderregelungen

E-Rechnungen sind nicht in allen Fällen vorgeschrieben. Kleinbetragsrechnungen gemäß § 33 UStDV können weiterhin in Papierform oder als sonstige Rechnungen im PDF-Format versendet werden. Dies gilt auch für Fahrausweise nach § 34 UStDV.

Bei Kleinbetragsrechnungen hingegen ist der gesamte Rechnungsbetrag entscheidend für die Anwendung der vereinfachten Regeln. Selbst wenn nicht alle auf der Rechnung aufgeführten Leistungen unter die E-Rechnungspflicht fallen und der Betrag dieser Leistungen unter 250 Euro liegt, muss bei einem Gesamtbetrag über 250 Euro eine E-Rechnung erstellt werden.

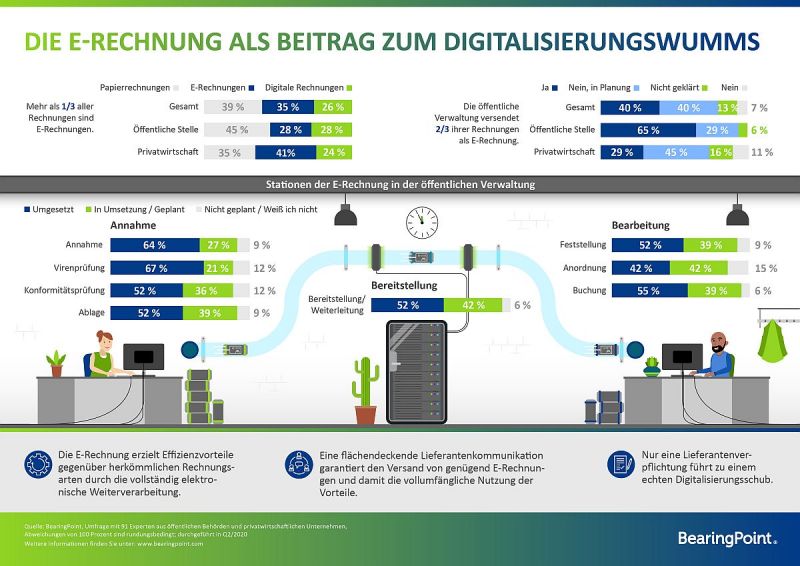

Vorteile der E-Rechnung

Die E-Rechnung bietet zahlreiche Vorteile, die sowohl Unternehmen als auch ihren Geschäftspartnern zugutekommen:

Vorteile für Rechnungssteller

- Vereinfachte Rechnungsstellung: Der Prozess der Rechnungsstellung wird durch die Verwendung von E-Rechnungen vereinfacht.

- Verkürzte Durchlaufzeiten: E-Rechnungen reduzieren die Zeit, die von der Erstellung bis zur Zustellung der Rechnung vergeht.

- Schnellere Bearbeitung und pünktlichere Zahlung: Da E-Rechnungen schneller bearbeitet werden können, führt dies oft zu schnelleren Zahlungen.

- Kosteneinsparungen: Die Nutzung von E-Rechnungen spart Kosten für Papier und Porto.

- Höhere Prozessqualität: Die automatische Erstellung und Validierung von Rechnungen verbessert die Qualität der Prozesse.

- Ortsunabhängigkeit: Rechnungen können flexibel von jedem Ort aus erstellt werden.

Vorteile für Rechnungsempfänger

- Effizientere Rechnungsverarbeitung: Durch das automatische Einlesen der Rechnungsdaten wird die Verarbeitung optimiert.

- Bessere Datenqualität: Die Fehleranfälligkeit wird verringert, was zu einer höheren Datenqualität führt.

- Kosteneinsparungen: Die Verarbeitung von Rechnungen wird kostengünstiger.

- Dezentrale Bearbeitung: Rechnungen können dezentral bearbeitet werden, was flexiblere Arbeitsabläufe ermöglicht.

- Flexibilität: Auch Empfänger profitieren von der ortsunabhängigen Bearbeitung der Rechnungen.

Fazit: Die Zukunft der elektronischen Rechnungsstellung

Die Einführung elektronischer Rechnungen ist unvermeidlich, da die Vorteile der automatisierten Verarbeitung strukturierter Rechnungsdaten offensichtlich sind. Im öffentlichen Sektor sind E-Rechnungen bereits verpflichtend und auch im privaten Bereich erwarten viele Unternehmen von ihren Geschäftspartnern die Fähigkeit, elektronische Rechnungen zu senden und zu empfangen. Der Druck zur Umstellung wächst also unabhängig von den gesetzlichen Vorgaben auf nationaler oder EU-Ebene. Da der Aufwand für die Umstellung je nach Unternehmensgröße und IT-Infrastruktur beträchtlich sein kann, ist es ratsam, frühzeitig Projektstrukturen zu schaffen, um eine rechtzeitige Umsetzung zu gewährleisten, sobald die rechtlichen und technischen Details klar sind.

Bildquellen:

- Zukunftstrends bei E-Rechnungen: Bild von Vojtech Okenka