Luxemburg bietet attraktive Möglichkeiten für Investoren, insbesondere durch vorteilhafte Steuerregelungen und stabile wirtschaftliche Rahmenbedingungen. Dieser Artikel beleuchtet die Details der Quellensteuer in Luxemburg, ihre Berechnung und Auswirkungen auf Anleger. Erfahren Sie mehr über die rechtlichen Rahmenbedingungen und praktischen Aspekte, um das Beste aus Ihren Investitionen in Luxemburg herauszuholen.

Alles über die Quellensteuer in Luxemburg

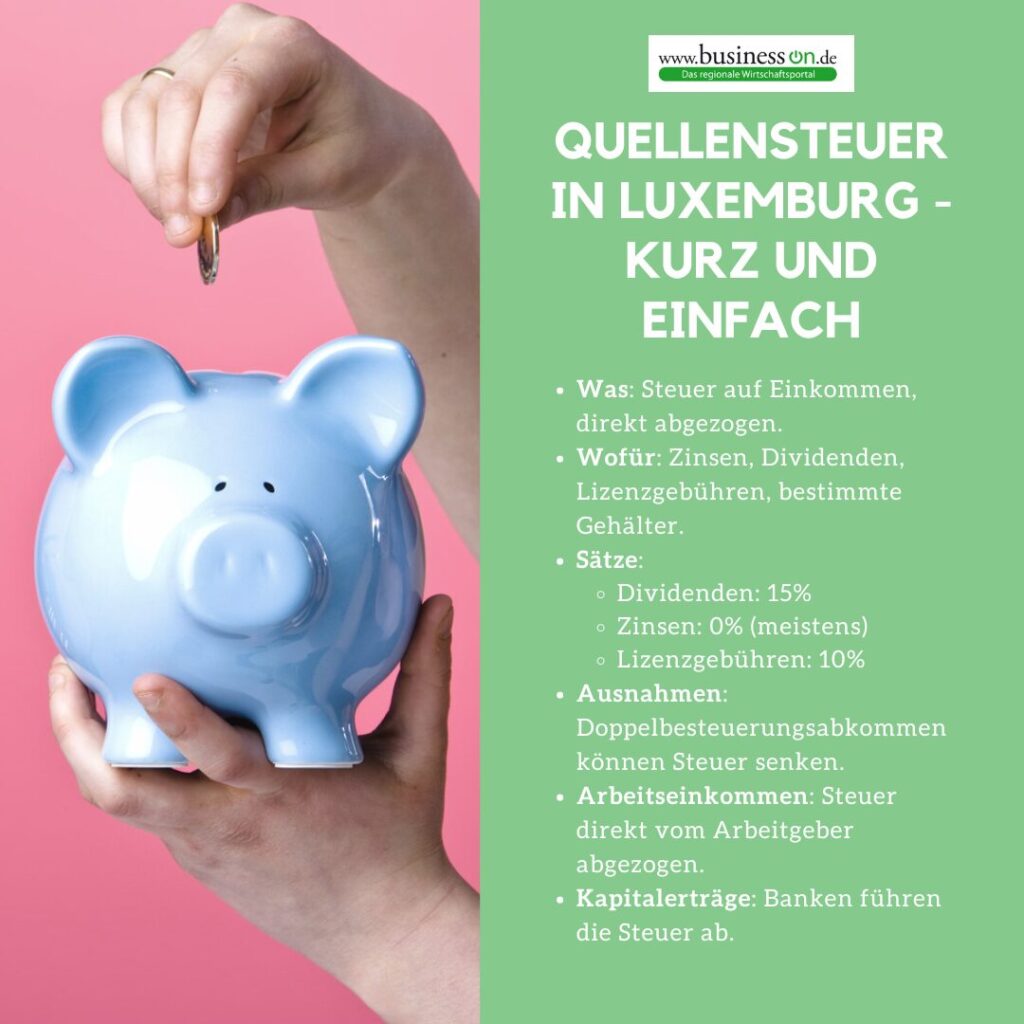

Die Quellensteuer in Luxemburg ist ein zentrales Thema für Anleger und Investoren, die in diesem wirtschaftlich attraktiven Land Kapital anlegen möchten. Diese Steuer wird direkt an der Quelle der Einkünfte erhoben, was bedeutet, dass die Steuer auf Zinsen und Dividenden bereits einbehalten wird, bevor die Erträge an den Empfänger ausgezahlt werden.

In diesem Abschnitt werden wir die wichtigsten Aspekte der Quellensteuer in Luxemburg erläutern, einschließlich ihrer Höhe, Berechnung und der Regelungen zur Vermeidung der Doppelbesteuerung:

Was ist die Quellensteuer?

Die Quellensteuer ist eine Steuer, die direkt an der Quelle der Einkünfte erhoben wird. Dies bedeutet, dass Einkünfte wie Zinsen und Dividenden bereits vor der Auszahlung an den Empfänger besteuert werden. In Luxemburg ist diese Steuer ein wichtiger Bestandteil der Besteuerung von Kapitalerträgen und betrifft sowohl Privatpersonen als auch Gesellschaften.

Die Steuerverwaltung in Luxemburg sorgt dafür, dass die Steuer direkt durch die Bank oder das Unternehmen, das die Einkünfte auszahlt, einbehalten und an den Staat abgeführt wird. Dadurch wird eine effiziente und zeitnahe Erhebung der Steuern sichergestellt.

Wie hoch ist der Quellensteuersatz?

Der Quellensteuersatz in Luxemburg beträgt in der Regel 15 % auf Dividenden und 10 % auf Zinsen. Diese Sätze können jedoch je nach Art der Einkünfte und den spezifischen Regelungen des Doppelbesteuerungsabkommens (DBA) variieren. Beispielsweise können Einkünfte aus bestimmten Quellen von der Quellenbesteuerung ausgenommen sein.

Die genaue Höhe der Quellensteuer hängt somit von verschiedenen Faktoren ab, einschließlich der Art der Einkünfte und der steuerlichen Regelungen zwischen den beteiligten Ländern.

Wie wird der Satz berechnet?

Die Berechnung des Quellensteuersatzes erfolgt auf Grundlage der Bruttoeinkünfte aus Zinsen und Dividenden. Dabei wird der entsprechende Steuersatz direkt an der Quelle einbehalten. Die einbehaltene Steuer wird dann an die luxemburgische Steuerverwaltung abgeführt.

Anleger erhalten die Nettoerträge, also die Bruttoeinkünfte abzüglich der einbehaltenen Quellensteuer. Diese Berechnungsmethode sorgt für eine effiziente Erhebung der Steuer und vereinfacht den Verwaltungsprozess sowohl für die Steuerpflichtigen als auch für die Steuerbehörden.

Wer ist quellensteuerpflichtig?

Quellensteuerpflichtig in Luxemburg sind sowohl inländische als auch ausländische Anleger, die Einkünfte aus luxemburgischen Quellen erhalten. Dies umfasst Privatpersonen, Gesellschaften und andere juristische Personen, die Zinsen und Dividenden aus luxemburgischen Investitionen beziehen.

Die Steuerpflicht entsteht unabhängig vom Wohnsitz des Empfängers, da die Steuer direkt an der Quelle der Einkünfte erhoben wird. Dies bedeutet, dass auch ausländische Anleger, die in luxemburgische Wertpapiere investieren, der Quellensteuer unterliegen.

Wie wird die Doppelbesteuerung vermieden?

Zur Vermeidung der Doppelbesteuerung hat Luxemburg mit vielen Ländern, darunter Deutschland, Doppelbesteuerungsabkommen (DBA) geschlossen. Diese Abkommen regeln, wie die Steuerlast zwischen den beiden beteiligten Staaten aufgeteilt wird.

In der Praxis bedeutet dies, dass die in Luxemburg gezahlte Quellensteuer auf die in Deutschland fällige Steuer angerechnet werden kann. Dadurch wird sichergestellt, dass die Einkünfte nicht doppelt besteuert werden und Anleger keine unnötigen Steuerbelastungen tragen müssen. Die Anrechnung der ausländischen Quellensteuer erfolgt in der Regel im Rahmen der deutschen Steuererklärung.

Dokumente für den reduzierten Quellensteuersatz

Um in Luxemburg von einem reduzierten Quellensteuersatz zu profitieren, müssen Anleger bestimmte Dokumente bei der luxemburgischen Steuerverwaltung einreichen. Diese Dokumente sind entscheidend, um nachzuweisen, dass die Voraussetzungen für die Reduzierung erfüllt sind und die Vorteile des Doppelbesteuerungsabkommens in Anspruch genommen werden können.

Hier sind die wesentlichen Dokumente:

- Ansässigkeitsbescheinigung: Ein vom Finanzamt des Wohnsitzlandes ausgestelltes Dokument, das bestätigt, dass der Anleger in einem Land ansässig ist, mit dem Luxemburg ein DBA abgeschlossen hat. Diese Bescheinigung dient als Nachweis, dass der Anleger in seinem Wohnsitzland steuerpflichtig ist.

- Antrag auf Erstattung oder Reduzierung der Quellensteuer: Ein ausgefülltes Formular, das bei der luxemburgischen Steuerverwaltung eingereicht werden muss. Dieses Formular variiert je nach Art der Einkünfte und der spezifischen Regelungen des DBAs.

- Nachweis über die Einkünfte: Dokumente wie Dividendenscheine, Zinsbescheinigungen oder Kontoauszüge, die die Höhe der erhaltenen Einkünfte belegen. Diese Nachweise sind notwendig, um die genaue Berechnung der Quellensteuer zu ermöglichen.

- Bescheinigung der Depotbank: Eine von der Bank ausgestellte Bescheinigung, die bestätigt, dass die Einkünfte tatsächlich auf das Konto des Anlegers gutgeschrieben wurden. Diese Bescheinigung dient als zusätzlicher Nachweis für die Steuerverwaltung.

- Steueridentifikationsnummer: Die Steueridentifikationsnummer des Anlegers aus dem Wohnsitzland, die ebenfalls im Antrag auf Erstattung oder Reduzierung angegeben werden muss.

- Doppelbesteuerungsabkommen Formular: Spezifische Formulare, die im Rahmen des jeweiligen DBA erforderlich sind. Diese Formulare sind oft mehrseitig und erfordern detaillierte Angaben zu den Einkünften und Steuerverhältnissen des Anlegers.

Die rechtzeitige und korrekte Einreichung dieser Dokumente ist entscheidend, um die Vorteile der reduzierten Quellenbesteuerung nutzen zu können. Diese Dokumente müssen in der Regel in der Sprache des Wohnsitzlandes oder in Englisch eingereicht werden. Es ist ratsam, die Anforderungen der luxemburgischen Steuerverwaltung genau zu überprüfen und gegebenenfalls einen Steuerberater hinzuzuziehen, um sicherzustellen, dass alle erforderlichen Unterlagen vollständig und korrekt eingereicht werden.

Weitere Informationen und spezifische Formulare finden Sie auf den offiziellen Webseiten der luxemburgischen Steuerverwaltung und der jeweiligen Finanzbehörden Ihres Wohnsitzlandes.

Luxemburg – Attraktive Zinssätze für Investitionen

Durch seine stabile wirtschaftliche Lage, günstige steuerliche Rahmenbedingungen und ein umfangreiches Netzwerk von Doppelbesteuerungsabkommen ist Luxemburg ein bevorzugter Standort für Anleger weltweit.

Wirtschaftliche Lage in Luxemburg

Luxemburg verfügt über eine der stärksten Volkswirtschaften in Europa, was es zu einem attraktiven Standort für Investoren macht. Mit einem der höchsten Pro-Kopf-Einkommen der Welt und einer niedrigen Arbeitslosenquote bietet das Gebiet ein stabiles und wachstumsorientiertes wirtschaftliches Umfeld. Die Finanzindustrie spielt eine zentrale Rolle in der luxemburgischen Wirtschaft, unterstützt durch eine gut entwickelte Infrastruktur und eine strategische Lage im Herzen Europas.

Die Vorteile einer Investition in Luxemburg

Investitionen in Luxemburg bieten zahlreiche Vorteile, die das Land besonders attraktiv machen. Ein wesentlicher Vorteil sind die günstigen steuerlichen Rahmenbedingungen, die die Steuerlast für ausländische Investoren erheblich reduzieren können. Die Zinssätze für Einlagen und Investitionen sind oft attraktiver als in anderen europäischen Ländern, was zusätzliche Anreize für Investoren schafft. Die politische Stabilität, die hohe Sicherheit und das solide rechtliche Umfeld tragen ebenfalls zur Attraktivität Luxemburgs bei.

Warum ist es sicher, in Luxemburg zu investieren?

Die Sicherheit von Investitionen in Luxemburg ist durch mehrere Faktoren gewährleistet. Die politische Stabilität und das transparente Rechtssystem bieten Investoren einen hohen Schutz. Luxemburg hat strenge Finanzvorschriften und Überwachungsmechanismen implementiert, die das Vertrauen in den Finanzmarkt stärken. Zudem fördert die luxemburgische Regierung aktiv ausländische Investitionen und bietet verschiedene Anreize und Unterstützungsmaßnahmen.

Besteuerung von Investitionen in Luxemburg

Die Besteuerung von Investitionen in Luxemburg ist durch verschiedene spezifische Regelungen und Vorteile geprägt, die Luxemburg zu einem attraktiven Standort für Anleger machen.

Steuerliche Vorteile und Regelungen

- Investmentfonds und Sonderregeln: Luxemburg bietet besondere steuerliche Anreize für Investmentfonds, die bestimmte Kriterien erfüllen. Diese Fonds können von Steuerbefreiungen profitieren, wenn sie in bestimmte Anlageklassen wie Immobilien oder Anleihen investieren. Zudem gibt es spezielle Strukturen, wie thesaurierende Fonds, die keine Quellensteuer auf die reinvestierten Erträge zahlen müssen.

- Lebensversicherungen und Anlagevehikel: Luxemburg ist bekannt für seine flexiblen Regelungen im Bereich der Lebensversicherungen. Anleger können von steuerlichen Vorteilen profitieren, wenn sie Kapital in Lebensversicherungsprodukte investieren. Diese Produkte sind oft quellensteuerfrei, was sie besonders attraktiv macht.

- Immobilieninvestitionen: Auch bei Immobilieninvestitionen bietet Luxemburg steuerliche Anreize. Investoren können Abschreibungen auf Immobilienwerte vornehmen, was die steuerliche Belastung reduziert. Diese Regelungen tragen dazu bei, die Nettorenditen von Immobilieninvestitionen zu verbessern.

Abgeltungssteuer und Doppelbesteuerungsabkommen

Ein zentraler Aspekt der Besteuerung in Luxemburg ist die bereits erwähnte Handhabung der Abgeltungssteuer auf Zinseinkünfte und Dividenden. Durch die Doppelbesteuerungsabkommen (DBA), die Luxemburg mit zahlreichen Ländern abgeschlossen hat, können Anleger die in Luxemburg gezahlte Quellensteuer auf ihre heimische Steuerlast anrechnen lassen. Dies verhindert eine doppelte Besteuerung und macht Investitionen in Luxemburg besonders attraktiv.

Flexible Handhabung und Rückerstattung

Luxemburg bietet zudem flexible Regelungen für die Rückerstattung der Quellensteuer. Wenn die Bedingungen der Doppelbesteuerungsabkommen erfüllt sind, können Anleger eine teilweise oder vollständige Rückerstattung der in Luxemburg gezahlten Quellensteuer beantragen. Dies erfordert in der Regel die Vorlage bestimmter Dokumente, wie einer Ansässigkeitsbescheinigung und einem Antrag auf Steuererstattung. Diese Maßnahmen stellen sicher, dass Anleger nicht unnötig hohe Steuerbelastungen tragen müssen und ihre Investitionen effizienter gestalten können.

- Mehr zu attraktiven Ländern für Ihre Investitionen lernen Sie hier: Liechtenstein Steuern

Investieren in Luxemburg

Luxemburg bietet vielfältige Investitionsmöglichkeiten, die durch attraktive steuerliche Rahmenbedingungen und eine stabile wirtschaftliche Lage unterstützt werden. In diesem Abschnitt werden verschiedene Möglichkeiten vorgestellt, wie Anleger in Luxemburg investieren können.

Welche Möglichkeiten gibt es, in Luxemburg zu investieren?

Luxemburg bietet eine breite Palette an Investitionsmöglichkeiten, die sich sowohl für Privatpersonen als auch für institutionelle Anleger eignen. Zu den beliebtesten Anlageformen zählen:

- Investmentfonds: Luxemburg ist einer der führenden Standorte für Investmentfonds in Europa. Hier können Anleger in eine Vielzahl von Fonds investieren, die in verschiedene Anlageklassen wie Aktien, Anleihen oder Immobilien investieren. Diese Fonds profitieren oft von steuerlichen Vorteilen und einer robusten regulatorischen Umgebung.

- Aktien und Anleihen: Der Kauf von Aktien und Anleihen luxemburgischer Unternehmen bietet eine direkte Möglichkeit, von der wirtschaftlichen Stärke des Landes zu profitieren. Luxemburgs gut regulierter Finanzmarkt stellt sicher, dass diese Investitionen sicher und transparent sind.

- Immobilien: Investitionen in Immobilien in Luxemburg sind aufgrund der hohen Nachfrage und des stabilen Marktes attraktiv. Ob Wohn- oder Gewerbeimmobilien – die stabile wirtschaftliche Lage und das Bevölkerungswachstum machen Immobilieninvestitionen in Luxemburg lohnenswert.

Wie kann ich Festgeld in Luxemburg anlegen?

Festgeldanlagen sind eine sichere und verlässliche Möglichkeit, Kapital in Luxemburg anzulegen. Luxemburgische Banken bieten attraktive Zinssätze für Festgeldkonten, die je nach Laufzeit und Anlagebetrag variieren können. Um ein Festgeldkonto in Luxemburg zu eröffnen, benötigen Anleger in der Regel folgende Schritte:

- Kontoeröffnung: Wählen Sie eine luxemburgische Bank und eröffnen Sie ein Festgeldkonto. Dazu müssen Sie persönliche Dokumente wie Reisepass oder Personalausweis sowie Nachweise über den Wohnsitz und die Herkunft des Geldes vorlegen.

- Anlagesumme und Laufzeit wählen: Bestimmen Sie den Betrag, den Sie anlegen möchten, sowie die Laufzeit der Anlage. Die Zinssätze können je nach Laufzeit und Anlagebetrag unterschiedlich sein.

- Einzahlung tätigen: Überweisen Sie den Anlagebetrag auf das Festgeldkonto. Nach Ablauf der Laufzeit wird der Anlagebetrag zusammen mit den aufgelaufenen Zinsen zurückgezahlt.

Wie erhalten Anleger ihre Quellensteuer in Luxemburg zurück?

Anleger, die in Luxemburg Einkünfte aus Zinsen oder Dividenden erzielen, können unter bestimmten Voraussetzungen die in Luxemburg gezahlte Quellensteuer zurückfordern. Hier sind die wesentlichen Schritte:

- Ansässigkeitsbescheinigung: Lassen Sie sich von Ihrem heimischen Finanzamt eine Ansässigkeitsbescheinigung ausstellen, die bestätigt, dass Sie in Ihrem Wohnsitzland steuerpflichtig sind.

- Antrag auf Steuererstattung: Füllen Sie das entsprechende Formular für die Rückerstattung der Quellensteuer aus. Dieses Formular ist bei der luxemburgischen Steuerverwaltung erhältlich und erfordert detaillierte Angaben zu den erzielten Einkünften und den bereits gezahlten Steuern.

- Nachweise einreichen: Reichen Sie die Ansässigkeitsbescheinigung zusammen mit dem ausgefüllten Antrag und den Nachweisen über die Einkünfte (z.B. Dividendenscheine, Zinsbescheinigungen) bei der luxemburgischen Steuerverwaltung ein.

- Bearbeitung und Rückerstattung: Nach Prüfung der Unterlagen erstattet die luxemburgische Steuerverwaltung die zu viel gezahlte Quellensteuer direkt an den Anleger. Dieser Prozess kann einige Zeit in Anspruch nehmen, daher ist eine frühzeitige Einreichung der Anträge empfehlenswert.

Wie hoch ist die Quellensteuer, die deutsche Anleger in Luxemburg zahlen müssen?

Deutsche Anleger, die in Luxemburg Einkünfte aus Kapitalanlagen erzielen, unterliegen der luxemburgischen Quellensteuer. Die Höhe der Quellensteuer hängt von der Art der Einkünfte ab:

- Dividenden: Die Quellensteuer auf Dividenden beträgt in Luxemburg standardmäßig 15 %. Diese Steuer wird direkt an der Quelle einbehalten, bevor die Dividende an den Anleger ausgezahlt wird.

- Zinsen: Die Quellensteuer auf Zinsen beträgt in Luxemburg in der Regel 10 %. Auch diese Steuer wird direkt von der Bank oder dem Finanzinstitut einbehalten, das die Zinsen auszahlt.

Dank des Doppelbesteuerungsabkommens zwischen Deutschland und Luxemburg können deutsche Anleger die in Luxemburg gezahlte Quellensteuer allerdings auf ihre deutsche Steuerlast anrechnen lassen. Dies bedeutet, dass die luxemburgische Quellensteuer in Deutschland als Vorauszahlung auf die Abgeltungssteuer behandelt wird, die derzeit 25 % plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer beträgt.

FAQ

Hat Deutschland mit Luxemburg ein Doppelbesteuerungsabkommen?

Ja, Deutschland hat mit Luxemburg ein Doppelbesteuerungsabkommen abgeschlossen. Dieses Abkommen soll sicherstellen, dass Einkünfte, die in beiden Ländern erzielt werden, nicht doppelt besteuert werden.

Welche Länder in Europa haben keine Quellensteuer?

Einige europäische Länder erheben keine Quellensteuer auf bestimmte Kapitalerträge. Dazu gehören unter anderem:

- Großbritannien: Keine Quellensteuer auf Dividenden.

- Irland: Keine Quellensteuer auf Dividenden für ausländische Anleger, wenn bestimmte Bedingungen erfüllt sind.

- Estland: Keine Quellensteuer auf ausgeschüttete Gewinne für ausländische Investoren.

Hat Luxemburg eine Quellensteuer?

Ja, Luxemburg erhebt eine Quellensteuer. Der Quellensteuerabzug beträgt in Luxemburg standardmäßig 15 % auf Dividenden und 10 % auf Zinsen.

Wie werden Kapitalerträge in Luxemburg versteuert?

Kapitalerträge in Luxemburg werden in der Regel durch die Quellensteuer besteuert. Die Sätze betragen 15 % auf Dividenden und 10 % auf Zinsen. Diese Steuern werden direkt an der Quelle einbehalten, bevor die Erträge an den Empfänger ausgezahlt werden. Dank der Doppelbesteuerungsabkommen können diese Steuern auf die Steuerlast im Wohnsitzland des Anlegers angerechnet werden, um eine doppelte Besteuerung zu vermeiden.

Fazit

Luxemburg ist ein attraktiver Standort für Investoren, insbesondere aufgrund seiner stabilen wirtschaftlichen Rahmenbedingungen und günstigen Steuerregelungen. Die Quellensteuer auf Dividenden beträgt 15 %, auf Zinsen 10 %, und kann dank Doppelbesteuerungsabkommen mit Deutschland angerechnet werden. Verschiedene Investitionsmöglichkeiten wie Investmentfonds, Immobilien und Festgeldanlagen bieten Anlegern zahlreiche Vorteile für den Aufbau von Vermögen. Zudem ermöglicht Luxemburg eine flexible Regelung für die Rückerstattung der Quellensteuer.

Diese umfassenden steuerlichen Anreize und die politische Stabilität machen Luxemburg zu einem bevorzugten Ziel für Kapitalanlagen. Anleger sollten sich jedoch stets über aktuelle Regelungen wie die Wegzugsbesteuerung informieren und gegebenenfalls professionelle Beratung in Anspruch nehmen.

Bildquellen:

- Quellensteuer Luxemburg: Bild von diegograndi auf IStockPhoto