Dabei interessiert das hiesige Finanzamt vornehmlich der Lebensmittelpunkt der Betroffenen. Der Begriff ist weit gefasst und richtet sich nicht ausschließlich nach dem Wohnsitz. Der Lebensmittelpunkt aus steuerlichem Blickwinkel bezieht ebenso die Familie, die Freizeitgestaltung und die sozialen Kontakte mit ein. Außerdem werden die Einkünfte sowie die unternehmerischen Tätigkeiten bewertet. Auf alle diese Aspekte muss geachtet werden, wenn vermieden werden soll, als Auswanderer unnötigerweise weiterhin in Deutschland Steuern zu zahlen.

Lebensmittelpunkt: Definition & Verlagerung ins Ausland

Grundsätzlich gilt die 183-Tage-Regel. Diese besagt, dass der steuerliche Lebensmittelpunkt dann im Ausland zu verorten ist, wenn sich die Betroffenen länger als ein halbes Jahr, also mindestens 183 Tage, an einem Ort außerhalb der deutschen Grenzen aufhalten. Dann empfiehlt es sich, die erzielten Einnahmen im Ausland anzumelden, um nicht doppelt besteuert zu werden.

Nicht immer jedoch schließt ein Aufenthalt im Ausland, der ein halbes Jahr übersteigt, die deutsche Steuerpflicht aus. Wer beispielsweise die Woche über aus beruflichen Gründen im Nachbarland weilt und das Wochenende zu Hause mit der Familie, dem Lebenspartner oder dem Ehegatten verbringt, dessen Lebensmittelpunkt kann in Deutschland liegen. Auch wer die Schlüsselgewalt über eine Zweitwohnung hierzulande besitzt, kann vom Fiskus belangt werden. Daher ist es empfehlenswert, die steuerlichen Regelungen sowohl hierzulande als auch im internationalen Steuerrecht etwas näher zu betrachten.

Definition laut Deutschem Steuerrecht

Um den Lebensmittelpunkt zu bestimmen, sind sowohl die persönlichen als auch wirtschaftlichen Beziehungen relevant. Dabei wird von den Steuerbehörden den persönlichen Verbindungen zu Deutschland ein höheres Gewicht eingeräumt. Das gilt vor allem für Expats, die in einem Unternehmen mit digitalem Schwerpunkt als Remote-Mitarbeiter tätig sind und deren physische Präsenz am Standort nicht notwendig ist.

Dabei kennt das nationale deutsche Steuerrecht keine exakte, umfassende Definition für den Begriff „Lebensmittelpunkt“. Es leiten sich aber bestimmte Bezüge ab, sodass die Frage nach dem Mittelpunkt vor allem dann in den Vordergrund tritt, wenn auf die Betroffenen die folgenden Apekte zutreffen:

- Es ist kein steuerlicher Wohnsitz vorhanden.

- Es sind mehrere steuerliche Wohnsitze vorhanden.

- Der Aufenthalt kann nicht über die 183-Tage-Regel bestimmt werden.

Internationale Interpretation

Aus der internationalen steuerrechtlichen Perspektive betrachtet spielt die Definition des Lebensmittelpunktes eine gewichtigere Rolle, ist er doch in den meisten Fällen der wichtigste Aspekt in einem Doppelbesteuerungsabkommen zur Bestimmung der Ansässigkeit. Diese wiederum definiert nach Art. 4, Abs. 2 des OECD-Musterabkommens den Lebensmittelpunkt als „Mittelpunkt der Lebensinteressen“.

Weiter wird ausgeführt, dass „ein Ehegatte/Lebenspartner, der nicht dauernd getrennt lebt, (…) seinen Wohnsitz grundsätzlich dort (hat), wo seine Familie lebt. Dabei spielt die Entfernung der räumlichen Trennung keine Rolle. Dadurch wird die im Inland gelegene gelegentliche Nutzung einer Wohnung auch dann zum Wohnsitz, wenn sich der Aufenthalt überwiegend im Ausland abspielt. Es empfiehlt sich also immer, dass auch der Ehepartner des Auswanderungswilligen umsiedelt und beide ihren deutschen Wohnsitz aufgeben.

Auslösung der Steuerpflicht durch den Lebensmittelpunkt

Im Einkommenssteuerrecht spielt der Lebensmittelpunkt eine untergeordnete Rolle. Maßgeblich sind der Wohnsitz und der gewöhnliche Aufenthalt. Allerdings wird in vielen Gerichtsurteilen vorausgesetzt, dass der Wohnsitz sich dort befindet, wo der Lebensmittelpunkt verortet ist. Diese Annahme leitet sich davon ab, dass am Lebensmittelpunkt in der Regel eine Wohnung zur Verfügung steht. Der Gesetzgeber arbeitet dabei verschiedene Konstellationen und Beispiele heraus:

Familienwohnsitz

Hier wird sich an die internationale Regelung angelehnt und vorausgesetzt, dass ein nicht andauernd getrenntlebender Ehe- oder Lebenspartner seinen Wohnsitz dort bezieht, wo die Familie lebt. Die räumliche Entfernung ist nebensächlich. Der inländische Familienwohnsitz wird automatisch zum steuerlichen Wohnsitz, wenn er „gelegentlich zu Wohnzwecken“ genutzt wird, auch wenn sich der oder die Betreffende die meiste Zeit im Ausland aufhält. In diesem Falle greift die 183-Tage-Regelung also nicht!

Der engste Familienkreis

Die Familienwohnung wird nur dann zum steuerlichen Wohnsitz, wenn sich dort der Ehegatte beziehungsweise der Lebenspartner und/oder minderjährige Kinder langfristig aufhalten. Zudem muss der oder die Betreffende mindestens 6-mal im Jahr präsent sein. Arbeitnehmer oder Arbeitnehmerinnen, die auf Deutschlandbesuchen bei Bekannten oder Verwandten entfernteren Grades unterkommen, kann kein eigener Wohnsitz und somit auch kein Lebensmittelpunkt unterstellt werden.

Doch auch Arbeitnehmer, die keine Familie im beschriebenen Sinne besitzen, müssen achtsam sein. Dann wird angenommen, dass sich der Mittelpunkt des Lebensinteresses und mithin der Wohnsitz dort befindet, wo enge persönliche Beziehungen vorherrschen.

Persönliche Beziehungen werden als Bindungen an Personen wie Eltern, Verlobte(r), Freunde und Bekannte verstanden. Auch eine Vereinszugehörigkeit oder andere Aktivitäten können als persönliche Beziehungen ausgelegt werden. Der Gesetzgeber geht dabei davon aus, dass der Mittelpunkt der Lebensinteressen dann gegeben ist, wenn eine Wohnung der genannten Personen und Institutionen mindestens zweimal monatlich aufgesucht wird.

Minimale Aufenthaltsdauer

Die im vorherigen Punkt angeführte Definition könnte zu der Annahme verleiten, dass Steuerfreiheit besteht, wenn der im Ausland lebende Familienteil weniger als 6-mal im Jahr die Familienwohnung zu Wohnzwecken nutzt. Handelt es sich nicht um die nächsten Angehörigen, müsste eine Wohnung oder ein Haus nur weniger als 2-mal im Monat frequentiert werden, um sich der Besteuerung zu entziehen. Ein solches Verhalten dient allerdings nur als Leitsatz. Es besteht keine allgemeingültige Rechtssicherheit.

Einerseits betrifft diese Regelung nur die Lohnsteuer, eine Befreiung von der allgemeinen Steuerpflicht kann nicht angenommen werden. Andererseits nimmt das Steuerrecht auf die Gewichtung der persönlichen Beziehungen Bezug. Besitzt der Partner einen deutschen Wohnsitz, geht das Finanzamt in der Regel davon aus, dass die im Ausland lebende Person ihren Lebensmittelpunkt in Deutschland innehat. Der oder die Betroffene besitzt zwar die Möglichkeit zum Gegenbeweis, muss aber dann zu Rechtsmitteln greifen.

Sonderfall Scheidung

Im Falle einer Scheidung oder einer dauerhaften Trennung kann der Fiskus das Haus oder die Wohnung des ehemaligen Partners nicht mehr dazu heranziehen, um eine Steuerpflicht zu veranlassen. Dabei ist es nicht eindeutig definiert, was unter einer „dauerhaften Trennung“ zu verstehen ist und ob das obligatorische Trennungsjahr integriert ist.

Im BGB (Bürgerliches Gesetzbuch), § 1567 (1) wird dazu ausgeführt, dass Ehegatten dauerhaft getrennt leben, „wenn zwischen ihnen keine häusliche Gemeinschaft besteht und ein Ehegatte sie erkennbar nicht wieder herstellen will, weil er die eheliche Lebensgemeinschaft ablehnt“. Nebenbei wird in diesem Fall eine gemeinschaftliche Veranlagung nicht mehr möglich!

Sorgerecht als Entscheidungskriterium

Die Entscheidung für oder gegen eine Steuerpflicht kann vom Vorhandensein von Kindern abhängen. Ist für ein minderjähriges, in Deutschland lebendes Kind ein Sorgerecht vorhanden, wird ein hiesiger Lebensmittelpunkt angenommen. Um der Steuer zu entgehen, sollte das Kind also mit auswandern. Anders gelagert ist der Fall, wenn das Kind im Ausland gemeldet ist, aber in Deutschland nur temporär eine Schule oder ein Internat besucht. Dann wird davon ausgegangen, dass weder eine Wohnung noch ein Wohnsitz vorhanden sind.

Doppelte Haushaltsführung

Bei einer doppelten Haushaltsführung ist erst einmal davon auszugehen, dass die unbeschränkte Steuerpflicht in Deutschland erhalten bleibt, sofern zwischen beiden Ländern kein Doppelbesteuerungsabkommen besteht.

Warum löst der Lebensmittelpunkt eine Steuerpflicht aus?

Bei dieser Frage kommt dem Begriff des „Gewöhnlichen Aufenthalts“ in der Diskussion um den Lebensmittelpunkt eine größere Bedeutung zu. Er wird vom Staat als der Ort definiert, an dem sich eine Person aufhält und erkennen lässt, dass sie dort langfristig verweilen möchte.

Während dem Wohnsitz nur eine steuerliche Bedeutung zukommt, wenn ein Ehepartner in der Heimat verbleibt, spielt der gewöhnliche Aufenthalt für die Verortung des Lebensmittelpunkts eine signifikante Rolle. Die Wichtigkeit ist dann gegeben,

- wenn sich der Aufenthalt auf mehrere Länder verteilt und weder in Deutschland noch in einem anderen Land die 183-Tage-Regel anwendbar ist und

- noch gewisse wirtschaftliche und persönliche Beziehungen zum Heimatland bestehen.

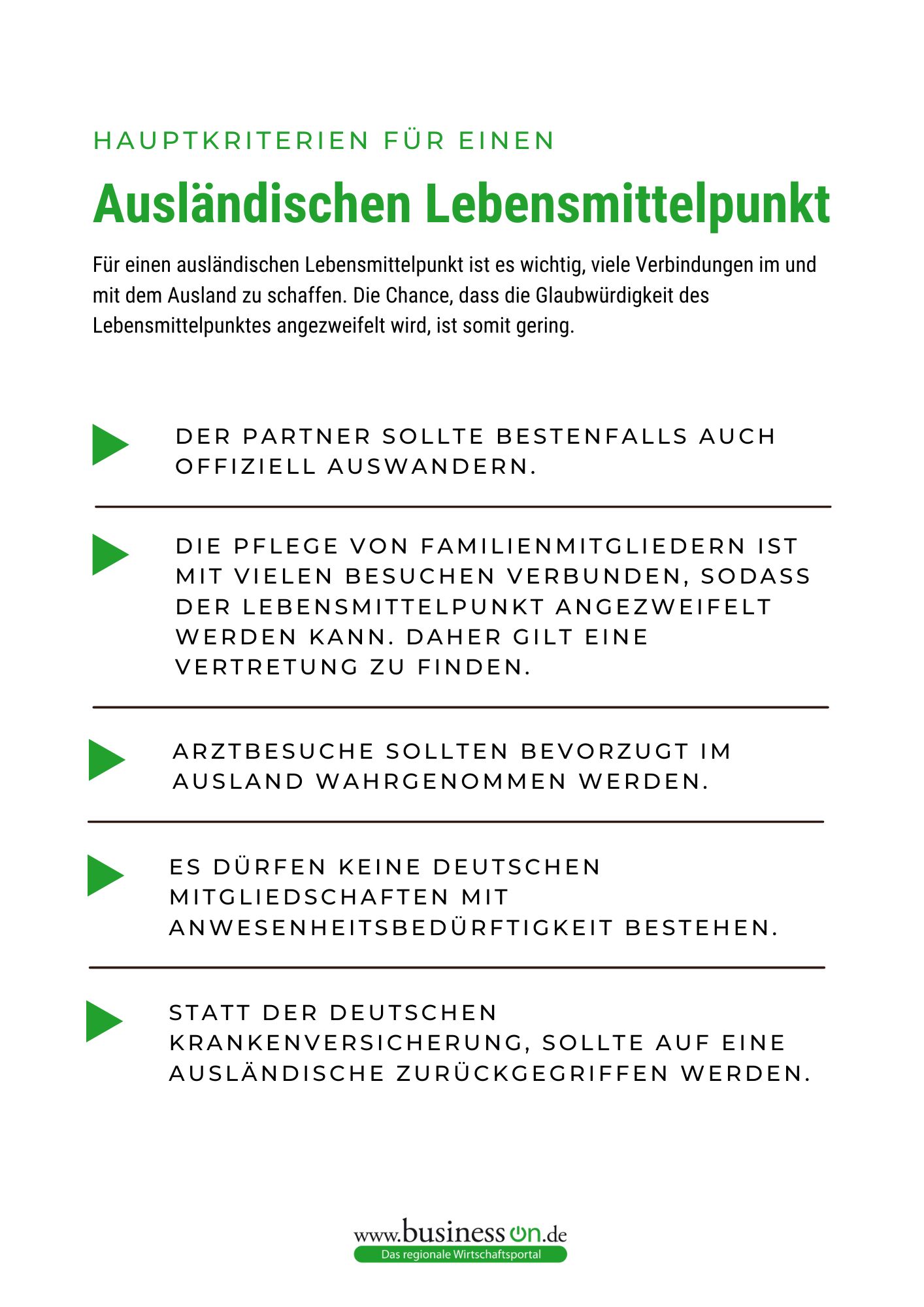

Hauptkriterien

Um der deutschen Steuerpflicht zu entgehen, empfiehlt es sich, im Zielland eine Wohnung oder ein Haus zu kaufen oder zu mieten. Dann wird es für den Fiskus schwierig, den Status des ausländischen Aufenthaltsortes als Steuerwohnsitz anzuzweifeln. Erst, wenn mehrere Wohnungen genutzt werden, kommen andere Kriterien zur Geltung.

Um den Lebensmittelpunkt im Ausland zu manifestieren, sollten dort gesellschaftliche Beziehungen aufgebaut werden. So kann die Mitgliedschaft in einem Verein ebenso hilfreich sein wie ein soziales Engagement und die Knüpfung freundschaftlicher Beziehungen vor Ort. Wer viele persönliche und berufliche Beziehungen in Deutschland erhalten möchte, sollte im Ausland viele neue Verbindungen schaffen. Im Idealfall überwiegen dabei die Verknüpfungen am ausländischen Wohnort.

Auswanderung des Partners

Wer in einer festen Beziehung lebt, sollte den Partner davon überzeugen, auch auszuwandern. Der Wohnsitz des Partners wird ansonsten als Lebensmittelpunkt des Auswandernden ausgelegt, was zu negativen steuerlichen Konsequenzen führen kann.

Laufende Unterstützung der Familie

Die Betreuung oder Unterstützung pflegebedürftiger Familienmitglieder ist mit häufigen Besuchen verbunden. Diese könnten vom Finanzamt als das Vorhandensein eines Lebensmittelpunkts ausgelegt werden. Wenn möglich, sollte daher ein verlässlicher Ersatz gesucht werden.

Verlagerung der Arztbesuche ins Ausland

Die medizinische Versorgung sollte nach Möglichkeit im Ausland sichergestellt werden. Regelmäßige Arztbesuche in Deutschland weisen auf einen hiesigen Lebensmittelpunkt hin.

Verträge, Mitgliedschaften, Abonnements

Verträge, die einer physischen Anwesenheit bedürfen, sollten gekündigt werden. Dazu werden beispielsweise Mitgliedschaften im Sportverein, im Buchklub oder im Fitnessstudio gerechnet. Dagegen sind Verträge für das Smartphone oder für digitale Dienstleistungen für das Finanzamt gegenstandslos.

Versicherungen

Versicherungen sind in der Regel nicht für die Steuer relevant. Die Ausnahme bildet eine deutsche Krankenversicherung, die darauf hinweist, dass der Auswanderer einen Lebensmittelpunkt hierzulande aufrechterhalten möchte oder in absehbarer Zeit an eine Rückkehr denkt.

Bankkonten

Für die Steuerpflicht sind private Konten irrelevant. Gewerbliche Geschäftskonten sollten nur bestehen bleiben, wenn das dazugehörige deutsche Unternehmen weiterhin Bestand hat.

Infografik Lebensmittelpunkt

Rechtssichere Verlagerung ins Ausland – so funktioniert’s!

Um die steuerpflichtige Auswanderung rechtssicher zu gestalten, ist in der Regel ein klarer Schnitt notwendig. Damit wird ein exaktes Datum bestimmt, an dem die Steuerpflicht in Deutschland endet. Alle laufenden Mitgliedschaften, Verträge und Versicherungen sollten zu diesem oder zum nächstmöglichen Zeitpunkt gekündigt werden. Die Ausnahme bilden Verpflichtungen, für die eine physische Anwesenheit nicht notwendig ist.

Mitteilung beim Finanzamt

Wenn die Sache klar ist und alle oder zumindest die meisten Beziehungen persönlicher und wirtschaftlicher Art sich ins Ausland verlagern, dürfte eine Meldung an den Fiskus nicht notwendig sein. Bleiben aber Beziehungen bestehen und zukünftige Besuche sind zu erwarten, sollten diese Reisen dokumentiert werden. So empfiehlt es sich, Reisebelege, Bankauszüge, Abhebungen und Zahlungsbelege zu sammeln, die im Bedarfsfall vorgelegt werden können.

Mehrere Lebensmittelpunkte

Mehrere Lebensmittelpunkte kennt das Steuerrecht nicht. Ein solcher ist immer nur in einem Land möglich. Allerdings kann man mehrere Wohnsitze haben. Dann tritt aus steuerlicher Sicht das Doppelbesteuerungsabkommen in den Fokus.

Kommunikation nach außen

Eine Kommunikation nach außen über die Absicht des Auswanderns ist nicht notwendig. Sie stellt aber einen weiteren Anhaltspunkt dar, dass die Zelte in Deutschland abgebrochen werden und sich der Lebensmittelpunkt verlagert. Es sollte dabei vermieden werden, von einer befristeten Abwesenheit zu sprechen. Im Zweifel geht die Steuerbehörde dann von einem begrenzten Aufenthalt aus und hält die Besteuerung aufrecht.

Rückkehrabsicht

Viele Auswanderer haben, wenn vielleicht auch unbewusst, eine Rückkehr nach Deutschland im Sinn. Das lässt sich allerdings nicht nachweisen und spielt deshalb steuerlich keine Rolle. Sollte aber schon bei der Ausreise klar sein, dass es sich um einen begrenzten Aufenthalt handelt, bleibt die Steuerpflicht in der Regel bestehen.

Die Rolle des Lebensmittelpunktes für das Doppelbesteuerungsabkommen

Im Doppelbesteuerungsabkommen ist die „Ansässigkeit“ maßgeblich. Daher entscheidet der Wohnsitz darüber, in welchem Land die Steuern abgeführt werden. Der Lebensmittelpunkt wird erst dann maßgeblich, sollte es Wohnsitze in beiden Ländern geben. Der gewöhnliche Aufenthalt wird dann angewandt, wenn die ersten beiden Kriterien nicht greifen.

Homeoffice im Ausland – ist das so einfach?

Die Regelungen bezüglich Homeoffice im Ausland sind noch nicht bis ins Detail ausgearbeitet. Für Remote-Worker, die an einem festen Standort arbeiten, gilt die 183-Tage-Regel. Wenn der Standort und das Land mehrmals im Kalenderjahr wechseln, muss theoretisch in jedem dieser Länder eine Steuererklärung abgegeben werden.

FAQ – Lebensmittelpunkt

Die Bestimmung des Lebensmittelpunktes sowie die Besteuerung von im Ausland arbeitenden deutschen Staatsbürgern ist ein kompliziertes und vielfältiges Thema, das viele Fragen aufwirft. Die am häufigsten gestellten beantworten wir an dieser Stelle.

Wie definiert sich der Lebensmittelpunkt?

Unter dem Lebensmittelpunkt wird der Aufenthaltsort verstanden, an dem sich Menschen die meiste Zeit befinden und ihre wirtschaftlichen und persönlichen Beziehungen pflegen.

Was bedeutet Lebensmittelpunkt in Deutschland?

In Deutschland hat der Lebensmittelpunkt eine wichtige Bedeutung bei der Steuerpflichtigkeit. Er beschreibt den Ort, an den eine Person gebunden ist. Dieser wird in der Regel dort verortet, wo die engere Familie in Form von Ehe- oder Lebenspartner sowie minderjährigen Kindern lebt. Dabei ist es nicht entscheidend, ob der oder die Betreffende sich länger im Ausland als zu Hause aufhält.

Wie kann man den Lebensmittelpunkt nachweisen?

Einen neuen Lebensmittelpunkt weist man unkompliziert nach, indem Rechnungen, Quittungen und Kontoauszüge im Ausland gesammelt werden. Diese können bei eventuellen Nachfragen des Finanzamts vorgelegt werden.

Wo befindet sich der Mittelpunkt des Lebensinteresses?

Der Begriff „Mittelpunkt des Lebensinteresses“ findet eine ähnliche, aber keine synonyme Verwendung zur Bezeichnung „Lebensmittelpunkt“. Er wird relevant, wenn zwischen Deutschland und einem Drittstaat ein Doppelbesteuerungsabkommen besteht. Der Mittelpunkt des Lebensinteresses wird als der Ort definiert, in dem die Betreffenden die engeren wirtschaftlichen und persönlichen Beziehungen pflegen.

Fazit – Lebensmittelpunkt im Steuerrecht

Der Lebensmittelpunkt spielt im Steuerrecht eine untergeordnete Rolle. Er ist vor allem für Auswanderer relevant, um zu klären, inwiefern im Ausland die deutsche Steuerpflicht bestehen bleibt.

Da der Begriff hierzulande nicht eindeutig definiert ist, reichen den deutschen Steuerbehörden schon wenige Anhaltspunkte aus, um den Lebensmittelpunkt in Deutschland zu verorten und die allgemeine Steuerpflicht aufrechtzuerhalten. Aufgrund der hohen Steuerlast ist es für Expats deshalb in der Regel günstiger, den Lebensmittelpunkt offiziell ins Ausland zu verlegen.

Bildquellen:

- pexels-rdne-stock-project-8052177: Foto von RDNE Stock project: https://www.pexels.com/de-de/foto/person-strand-frau-laptop-8052177/