Die Quellensteuer ist ein wesentlicher Aspekt für Kapitalanleger, die in ausländische Aktien, Fonds und andere Finanzprodukte investieren. Sie wird direkt an der Quelle erhoben und kann je nach Land stark variieren. Dieser Artikel bietet einen umfassenden Überblick über Länder ohne Quellensteuer und erklärt, wie Anleger von Doppelbesteuerungsabkommen profitieren können.

Was ist die Quellensteuer?

Die Quellensteuer ist eine Steuer, die direkt an der Quelle erhoben wird, wo die Einkünfte entstehen. Dies bedeutet, dass die Steuer von dem Land einbehalten wird, in dem der Ertrag generiert wird, bevor dieser an den Anleger ausgezahlt wird.

Anders als die reguläre Kapitalertragsteuer, die ebenfalls auf Faktoren wie Zinsen oder Dividenden angerechnet wird, stellt die Quellensteuer also sicher, dass das Land, in dem das Einkommen generiert wurde, durch die Steuerzahlungen davon profitiert.

Funktionsweise der Quellensteuer

Bei der Quellensteuer handelt es sich um eine Form der Besteuerung von Kapitalerträgen, wie Zinsen oder Dividenden. Die Steuer wird von der ausschüttenden Stelle (z. B. einer Bank oder einem Unternehmen) direkt einbehalten und an das Finanzamt des jeweiligen Landes abgeführt.

Der Anleger erhält somit den Ertrag bereits um die Quellensteuer gekürzt ausgezahlt. Diese direkte Abzugsform sorgt dafür, dass die Steuerpflichtigen nicht um die Zahlung herumkommen, da sie direkt bei der Ausschüttung erhoben wird.

Vorteile der Quellensteuer

- Sicherung der Steuererhebung: Die Steuer wird direkt an der Quelle erhoben und abgeführt.

- Vermeidung von Steuerhinterziehung: Da die Steuer automatisch einbehalten wird, ist eine Steuerhinterziehung schwieriger.

- Einfache Handhabung für Anleger: Anleger müssen sich nicht selbst um die Abführung der Steuer kümmern, da diese automatisch einbehalten wird.

Nachteile der Quellensteuer

- Komplexität bei Auslandsinvestitionen: Unterschiedliche Steuersätze und Regelungen können die Steuerabrechnung kompliziert machen.

- Doppelte Besteuerung: Ohne Doppelbesteuerungsabkommen kann es zu einer doppelten Besteuerung kommen, wenn sowohl das Quellenland als auch das Wohnsitzland des Anlegers Steuern erheben.

Doppelbesteuerungsabkommen (DBA)

Doppelbesteuerungsabkommen sind internationale Verträge, die verhindern sollen, dass Einkünfte in zwei Ländern besteuert werden. Sie regeln, welches Land das Recht hat, Steuern auf bestimmte Einkünfte zu erheben, und wie eine Anrechnung oder Befreiung von der Quellensteuer erfolgen kann.

Für deutsche Anleger sind diese Abkommen besonders vorteilhaft, da sie die Möglichkeit bieten, die im Ausland gezahlte Quellensteuer auf die in Deutschland fällige Steuer anzurechnen oder sogar eine Reduzierung der ausländischen Quellensteuer zu beantragen. Das ist besonders hilfreich, wenn die Quellensteuer im Ausland höher ist als in Deutschland. In solchen Fällen kann eine Rückerstattung der Differenz beantragt werden.

Ein Freistellungsauftrag bei der Bank kann helfen, die Steuerlast zu reduzieren, indem er Kapitalerträge bis zu einem bestimmten Betrag von der Quellensteuer befreit.

Alles über die Quellensteuer

Die Quellensteuer ist ein zentraler Bestandteil der Besteuerung von Kapitalerträgen und beeinflusst Investoren weltweit. Dieser Abschnitt bietet eine detaillierte Betrachtung der Quellensteuer und erklärt ihre Anwendung auf Gewinne und Verluste, die unterschiedlichen Quellensteuersätze in verschiedenen Ländern sowie die Möglichkeiten zur Rückerstattung der gezahlten Steuer.

Quellensteuer auf Gewinne und Verluste

Die Quellensteuer wird auf Kapitalerträge wie Zinsen und Dividenden erhoben. In Deutschland beträgt die Abgeltungssteuer pauschal 25 %. Zusätzlich fällt ein Solidaritätszuschlag von 5,5 % auf die Abgeltungssteuer an, sowie gegebenenfalls die Kirchensteuer, deren Höhe je nach Bundesland variiert (8 % oder 9 % der Abgeltungssteuer).

Während Gewinne aus Kapitalanlagen der Quellensteuer unterliegen, können Verluste steuerlich geltend gemacht werden, um die Steuerlast zu mindern. Diese Verluste können durch Verlustverrechnungstöpfe oder Verlustvorträge im Rahmen der Einkommensteuerveranlagung berücksichtigt werden. Dies ermöglicht es Anlegern, ihre tatsächliche Steuerbelastung zu reduzieren, indem Verluste mit Gewinnen verrechnet werden.

Quellensteuersätze aus verschiedenen Ländern

Die Höhe der Quellensteuer variiert stark, je nach Land. Hier einige Beispiele, die die Unterschiede illustrieren:

- USA: 30 % auf Dividenden, mit der Möglichkeit für deutsche Anleger, diesen Satz auf 15 % zu reduzieren, wenn bestimmte Bedingungen erfüllt sind.

- Schweiz: 35 %, wobei 15 % in Deutschland anrechenbar sind.

- Frankreich: 30 %, deutsche Anleger können jedoch einen reduzierten Satz von 12,8 % beantragen.

- China, Thailand, Mexiko: unter 15 %.

- Niederlande, Türkei, Tschechische Republik, Japan: 15 %

Diese Unterschiede verdeutlichen die Bedeutung von Doppelbesteuerungsabkommen, die eine Anrechnung oder Reduzierung der Quellensteuer ermöglichen, um eine doppelte Besteuerung zu vermeiden.

Wie bekomme ich die Quellensteuer zurück?

Um von dem Vorteil zu profitieren, dass Anleger die im Ausland gezahlte Quellensteuer in Deutschland bis zu einem bestimmten Prozentsatz anrechnen lassen können, müssen die folgenden Schritte zur Rückerstattung der Quellensteuer beachtet werden:

- Freistellungsauftrag einreichen: Anleger können bei ihrer Bank einen Freistellungsauftrag einreichen, um Kapitalerträge bis zu einem bestimmten Betrag von der Quellensteuer zu befreien. Der Sparerpauschbetrag beträgt seit 2023 derzeit 1.000 Euro für Einzelveranlagte und 2.000 Euro für zusammenveranlagte Paare.

- Quellensteuerreduktion beantragen: Viele DBAs ermöglichen eine direkte Reduktion der Quellensteuer im Einkommensland. Dazu müssen Sie in der Regel eine Bescheinigung über Ihren steuerlichen Wohnsitz vorlegen, die von der Finanzbehörde Ihres Wohnsitzlandes ausgestellt wird. Diese Bescheinigung wird dann der ausländischen Steuerbehörde oder der zahlenden Stelle vorgelegt.

- Anrechnung der Quellensteuer: Falls eine Reduktion der Quellensteuer nicht direkt möglich ist, kann die gezahlte ausländische Steuer auf die im Wohnsitzland fällige Steuer angerechnet werden. Hierfür müssen Sie die entsprechenden Nachweise (z. B. Steuerbescheinigungen) bei der Steuererklärung einreichen. Diese Anrechnung erfolgt oft im Rahmen der Einkommensteuererklärung.

- Rückerstattung beantragen: Wenn die im Ausland gezahlte Quellensteuer höher als die anrechenbare Steuer ist, können Anleger die Differenz zurückfordern. Dies erfordert die Einreichung entsprechender Nachweise und Formulare beim deutschen Finanzamt oder der ausländischen Steuerbehörde. Es ist ratsam, professionelle Hilfe von Steuerberatern in Anspruch zu nehmen, um sicherzustellen, dass alle Anforderungen erfüllt werden und die Rückerstattung erfolgreich ist.

Durch das Verständnis und die Nutzung dieser Mechanismen können Anleger ihre Steuerlast optimieren und sicherstellen, dass sie nicht mehr Steuern zahlen, als notwendig.

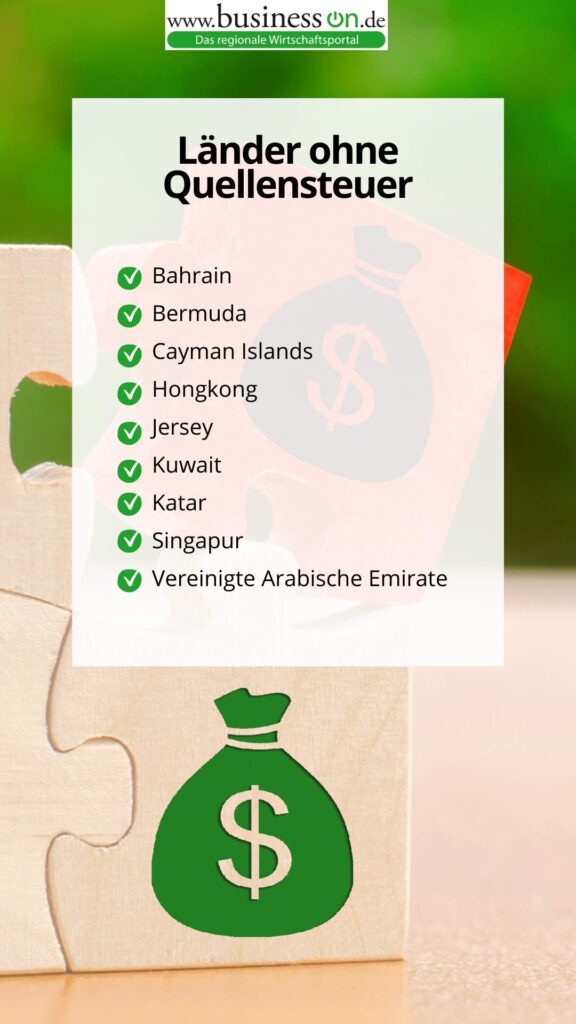

Länder ohne Quellensteuer

Einige Länder erheben keine Quellensteuer auf Kapitalerträge wie Zinsen und Dividenden, was sie für Anleger besonders attraktiv macht. Diese Länder bieten steuerliche Vorteile und erleichtern die Steuerabrechnung erheblich. Hier sind einige der wichtigsten Länder, die keine Quellensteuer erheben:

1. Liechtenstein

Liechtenstein ist bekannt für sein freundliches Steuersystem und erhebt keine Quellensteuer auf Dividenden und Zinsen. Dies macht es zu einem attraktiven Standort für Kapitalanleger, die von einer vereinfachten Steuerstruktur profitieren möchten.

2. Singapur

Singapur erhebt keine Quellensteuer auf Dividenden und Zinsen. Das Land ist bekannt für sein stabiles Finanzumfeld und bietet zahlreiche Anreize für ausländische Investoren, einschließlich einer sehr vorteilhaften Steuerpolitik.

3. Großbritannien

Großbritannien erhebt ebenfalls keine Quellensteuer auf Dividenden und Zinsen, was es zu einem attraktiven Standort für internationale Anleger macht. Die Steuerpolitik Großbritanniens ist darauf ausgelegt, Investitionen zu fördern und Kapitalzuflüsse zu erleichtern.

4. Hongkong

Hongkong hat keine Quellensteuer auf Dividenden und Zinsen und bietet darüber hinaus ein sehr einfaches Steuersystem mit niedrigen Steuersätzen. Dies macht Hongkong zu einem bevorzugten Standort für Investoren aus der ganzen Welt.

5. Irland

Irland erhebt in der Regel keine Quellensteuer auf Dividenden für ausländische Investoren, abhängig von der Depotbank und spezifischen Voraussetzungen. Dies macht es zu einem interessanten Standort für Anleger, die von der Abgeltungssteuer in Deutschland profitieren möchten.

Andere Länder erheben generell eine Quellensteuer, sie fällt aber in bestimmten Fällen weg. In Luxemburg wird beispielsweise keine Quellensteuer für Dividenden an ausländische Gesellschaften verlangt.

- Mehr zu der Quellensteuer in Luxemburg lernen Sie hier.

Länder ohne Quellensteuer bieten attraktive Bedingungen für Kapitalanleger, die ihre Steuerlast optimieren möchten. Es ist jedoch wichtig, die spezifischen Regelungen und Voraussetzungen der jeweiligen Länder zu verstehen und eine umfassende Beratung durch einen Steuerexperten in Anspruch zu nehmen, um die besten Anlageentscheidungen zu treffen.

Welche Länder haben weniger Quellensteuer als Deutschland?

Hier sind die Quellensteuersätze verschiedener Länder, die unter dem deutschen Satz von 25 % liegen:

- Luxemburg: 15 %

- Griechenland: 10 % auf Dividenden, 15 % auf Zinsen

- Kroatien: 12 % auf Dividenden, 15 % auf Zinsen

- China: 10 %

- Thailand: 10 %

- Mexiko: 10 %

- Niederlande: 15 %

- Türkei: 15 %

- Tschechische Republik: 15 %

- Japan: 15 %

Durch Investitionen in diesen Ländern können deutsche Anleger ihre Steuerlast effektiv senken und die Nettorenditen ihrer Kapitalanlagen optimieren. Der maximal anrechenbare Satz der Quellensteuer in Deutschland beträgt 15 %. Dies bedeutet, dass Anleger in Ländern mit einem Steuersatz von bis zu 15 % keine zusätzlichen Steuerbelastungen und komplizierte Rückforderungsverfahren haben.

Es ist jedoch wichtig, die spezifischen Regelungen der Doppelbesteuerungsabkommen zu kennen und zu nutzen, um die Vorteile vollständig auszuschöpfen.

Optimierung der Steuerstrategie

Für Kapitalanleger, die von den Vorteilen niedriger oder keiner Quellensteuer profitieren möchten, sind mehrere Faktoren zu berücksichtigen. Es geht nicht nur darum, das Land mit den niedrigsten Steuersätzen auszuwählen, sondern auch die gesamten steuerlichen und rechtlichen Rahmenbedingungen zu verstehen, um unerwartete Belastungen zu vermeiden.

Überlegungen zur Wahl des Investitionslandes

- Gesamtsteuerbelastung berücksichtigenDie Wahl eines Landes mit niedriger oder keiner Quellensteuer ist nicht immer die profitabelste Entscheidung. Es ist wichtig, die gesamte steuerliche Situation im Blick zu haben, einschließlich der Besteuerung im Heimatland und eventueller weiterer Steuerpflichten. Beispielsweise können niedrigere Quellensteuersätze durch höhere Steuern auf anderer Ebene oder zusätzliche Abgaben ausgeglichen werden.Einige Länder erheben zwar keine Quellensteuer, können jedoch andere Arten von Steuern auf Kapitalerträge erheben. Anleger sollten sich über die gesamte steuerliche Landschaft des Landes informieren, um Überraschungen zu vermeiden.

- Doppelbesteuerungsabkommen In vielen Fällen können im Ausland gezahlte Quellensteuern auf die heimische Steuer angerechnet werden. Hierbei ist es entscheidend zu prüfen, ob das Zielland ein Doppelbesteuerungsabkommen mit dem Heimatland hat, das eine solche Anrechnung ermöglicht. Länder mit einem Quellensteuersatz von bis zu 15 % sind in der Regel günstiger, da dieser Satz in Deutschland voll anrechenbar ist.

- WegzugsbesteuerungAnleger, die ihren Wohnsitz ins Ausland verlagern möchten, um von niedrigeren Quellensteuersätzen zu profitieren, sollten die Wegzugsbesteuerung berücksichtigen. Diese Steuer kann anfallen, wenn jemand seinen Wohnsitz ins Ausland verlegt und wesentliche Beteiligungen an Kapitalgesellschaften hält. Sie wird auf fiktive Veräußerungsgewinne erhoben und kann zu erheblichen Steuerbelastungen führen.Eine sorgfältige Planung und Beratung durch einen Steuerberater sind notwendig, um die Auswirkungen der Wegzugsbesteuerung zu minimieren. In einigen Fällen kann es sinnvoll sein, den Wohnsitzwechsel über einen längeren Zeitraum zu planen, um steuerliche Nachteile zu vermeiden.

- Rechtliche und wirtschaftliche RahmenbedingungenNeben steuerlichen Aspekten sollten Anleger auch die rechtliche und wirtschaftliche Stabilität des Ziellandes berücksichtigen. Länder mit niedrigen Steuersätzen, aber instabilen politischen oder wirtschaftlichen Verhältnissen, könnten zusätzliche Risiken für Investitionen bergen.Länder mit transparenten und gut regulierten Finanzsystemen bieten oft mehr Sicherheit für internationale Anleger. Es ist wichtig, die regulatorischen Anforderungen und den Schutz von Investorenrechten zu überprüfen.

- Kosten und Aufwand der RückerstattungsverfahrenIn einigen Ländern kann die Rückerstattung der Quellensteuer administrativ aufwändig und kostenintensiv sein. Anleger sollten die damit verbundenen Kosten und den Aufwand gegen die potenziellen steuerlichen Vorteile abwägen.Der Prozess der Rückerstattung kann zeitintensiv sein und erfordert oft die Einreichung umfangreicher Dokumente und Nachweise. Es ist wichtig, diese Faktoren bei der Wahl des Investitionslandes zu berücksichtigen.

Die Optimierung der Steuerstrategie erfordert eine umfassende Betrachtung der steuerlichen Rahmenbedingungen und potenziellen Belastungen in verschiedenen Ländern. Anleger sollten nicht nur die Höhe der Quellensteuer berücksichtigen, sondern auch die gesamte steuerliche Landschaft, mögliche zusätzliche Steuern, die Auswirkungen der Wegzugsbesteuerung und die rechtlichen sowie wirtschaftlichen Bedingungen des Ziellandes.

Eine sorgfältige Planung und professionelle Beratung sind unerlässlich, um die besten Entscheidungen zu treffen und die Nettorendite ihrer Kapitalanlagen zu maximieren.

FAQ

Welche Länder nehmen keine Quellensteuer?

Einige Länder erheben keine Quellensteuer auf Kapitalerträge wie Zinsen und Dividenden. Dazu gehören:

- Liechtenstein

- Singapur

- Großbritannien

- Zypern

- Luxemburg (für Dividenden an ausländische Gesellschaften)

Diese Länder bieten attraktive Bedingungen für internationale Investoren, da sie auf die Erhebung einer Quellensteuer verzichten und somit die Steuerabrechnung für Anleger vereinfachen.

In welchem Land gibt es keine Abgeltungssteuer?

Die Abgeltungssteuer, wie sie in Deutschland existiert, gibt es in mehreren Ländern nicht. Die Abgeltungssteuer ist eine pauschale Quellensteuer auf Kapitalerträge und umfasst sowohl Zinsen, Dividenden als auch realisierte Kursgewinne.

Hier sind einige Länder, in denen keine Abgeltungssteuer erhoben wird:

- Zypern: In Zypern gibt es keine Abgeltungssteuer auf Kapitalerträge. Dies macht Zypern zu einem attraktiven Ziel für internationale Investoren, da Einkünfte aus Kapitalvermögen nicht mit einer pauschalen Steuer belastet werden.

- Liechtenstein: Erhebt keine Abgeltungssteuer auf Kapitalerträge.

- Singapur: Keine Abgeltungssteuer auf Kapitalerträge.

- Großbritannien: Keine Abgeltungssteuer auf Kapitalerträge.

- Luxemburg: Keine Abgeltungssteuer auf Dividenden, die an ausländische Gesellschaften gezahlt werden.

Diese Länder bieten eine günstigere steuerliche Umgebung für Anleger, die ihre Steuerlast auf Kapitalerträge minimieren möchten.

Wo zahle ich keine Steuern auf Dividenden?

Einige Länder erheben keine Steuern auf Dividenden, was sie für Dividendenanleger besonders attraktiv macht. Dazu zählen Liechtenstein, Singapur, Großbritannien und Zypern. Diese Länder verzichten auf die Erhebung einer Dividendensteuer, was die Nettorenditen für Anleger erhöht. Investitionen in diesen Ländern können helfen, die Steuerbelastung zu minimieren und die Erträge aus Dividenden zu maximieren.

Fazit

Quellensteuern spielen eine entscheidende Rolle für internationale Investitionen. Ein gründliches Verständnis dieser Mechanismen und die Nutzung der richtigen Abkommen und Steuerstrategien kann Anlegern helfen, ihre Steuerlast zu minimieren und ihre Nettoerträge zu maximieren.

Die Quellensteuer wird direkt an der Quelle erhoben und kann je nach Land variieren. Länder ohne Quellensteuer wie Liechtenstein, Singapur, Großbritannien, Zypern und Luxemburg bieten erhebliche Vorteile, da Anleger nur im Wohnsitzland steuerpflichtig sind.

Länder mit niedrigerer Quellensteuer als Deutschland, wie Griechenland, Kroatien, China, Thailand, Mexiko, die Niederlande, die Türkei, die Tschechische Republik und Japan, bieten ebenfalls attraktive Bedingungen. Doppelbesteuerungsabkommen mit diesen Ländern ermöglichen es nämlich, die im Ausland gezahlte Steuer auf die deutsche Steuer anzurechnen.

In Ländern, die nur 15 Prozent Quellensteuer oder weniger erheben, können deutsche Anleger den maximalen Satz anrechnen und zusätzliche Steuerbelastungen vermeiden. Ein Freistellungsauftrag kann zudem helfen, Kapitalerträge bis zu einem bestimmten Betrag von der Quellensteuer zu befreien.

Bildquellen:

- Länder ohne Quellensteuer: Bild von Ivan-balvan auf IStockPhoto