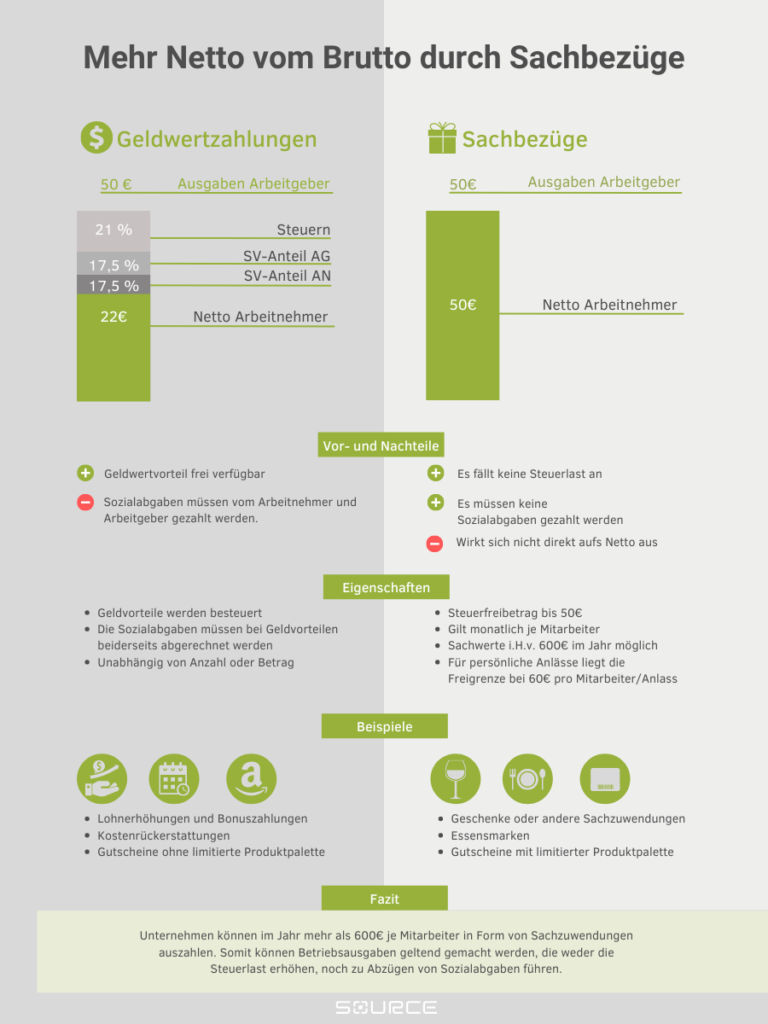

Geschenke als die steuerfreie Alternative zur Gehaltserhöhung

Die gesetzliche Grundlage für Sachzuwendungen an Mitarbeiter bildet das Einkommenssteuergesetz (EStG.), Paragraf 37b. Demnach sind Sachzuwendungen sowie Geschenke bis zu einem vorgegebenen Freibetrag sozialversicherungs- und steuerfrei. Außerdem existieren sogenannte Rabattfreibeträge, mit denen der Arbeitnehmer mitunter Vergünstigungen für die Produkte und Dienstleistungen des Arbeitgebers wahrnehmen kann. Da Sachzuwendungen steuerlich anders als die normalen Gehaltszahlungen behandelt werden, profitieren beide Seiten. Während der Arbeitgeber niedrigere Sozialversicherungsbeiträge entrichten muss, fällt für den Arbeitnehmer die Steuerlast geringer aus. Demnach ersetzen Sachzuwendungen immer häufiger die klassische Gehaltserhöhung.

Quelle: www.source-werbeartikel.com

Was sind Sachzuwendungen an Arbeitnehmer?

Es existieren verschiedene Arten von Sachzuwendungen. Allerdings werden Bargeld sowie auszahlbare Gutscheine nicht als Sachzuwendungen anerkannt. Grundsätzlich sind Geschenke im Wert von bis zu 50 Euro pro Monat zulässig. Bis zu dieser Höchstgrenze fallen keine Steuern und Sozialversicherungsbeiträge für den Arbeitgeber an. Diese Sachzuwendungen können sowohl einmalig als auch monatlich in Form eines Gehaltsextras gewährt werden. Weiterhin haben Arbeitgeber die Möglichkeit, ihren Mitarbeitern spezielle Sachzuwendungen zu persönlichen Anlässen zukommen zu lassen. Zu diesen Anlässen gehören beispielsweise ein Geburtstag, eine Hochzeit sowie auch ein Jubiläum. Diese Geschenke haben einen Freibetrag von 60 Euro und dürfen zusätzlich zu den normalen Sachzuwendungen vergeben werden. Bei häufigen Anlässen persönlicher Natur sind auch mehrere Geschenke pro Monat zulässig.

Wann sind Geschenke vom Chef steuerfrei?

Zunächst gelten ausschließlich reine Sachzuwendungen als steuer- und sozialversicherungsfrei. Dies bedeutet, dass es sich bei dem Geschenk um ein Produkt oder eine Dienstleistung handeln muss. Bei Waren, die das Unternehmen selbst vertreibt bzw. herstellt, gilt laut EStG, Paragraf 8, Absatz 3 ein Personalrabatt-Freibetrag von 1.080 Euro pro Jahr. Für regelmäßige Sachzuwendungen existiert seit dem Jahr 2022 derweil eine monatliche Freigrenze von 50 Euro. Geldgeschenke fallen nicht unter die steuer- und sozialversicherungsfreien Sachzuwendungen und werden daher wie eine klassische Gehaltszahlung behandelt. So sieht es das Einkommenssteuergesetz, Paragraf 37b vor.

Ein Jobticket ist bei vielen Mitarbeitern beliebt

Wer seinen Mitarbeitern besondere Gehaltsextras zukommen lassen möchte, kann aus verschiedenen Sachbezügen wählen. So werden beispielsweise ein Jobticket sowie auch die Bahncard als Sachzuwendung anerkannt. Diese Art der Geschenke ist vor allem dann sinnvoll, wenn regelmäßige Dienstreisen anstehen. Auch ein Dienstfahrrad kann den Beschäftigten seit dem Jahr 2019 sozialversicherungs- und steuerfrei überlassen werden. Da auch die Gesundheit der Mitarbeiter eine wichtige Rolle spielt, fallen Sport- und Gesundheitskurse ebenfalls in die Gruppe der Gehaltsextras. Hierzu gehören beispielsweise Massagen, Sportkurse sowie auch eine Mitgliedschaft im Fitnessstudio. An dieser Stelle kann der Arbeitgeber einen jährlichen Freibetrag von 600 Euro ausschöpfen.

Auch das Firmenhandy darf privat verwendet werden

Weiterhin werden auch Belegschaftsaktien als Sachzuwendung immer beliebter. Diese können bis zu einem Wert von 360 Euro jährlich ohne zusätzliche Steuern und Sozialversicherungsbeiträge an den Mitarbeiter vergeben werden. Auch Firmen-Notebooks sowie Firmenhandys dürfen von den Mitarbeitern für private Zwecke steuer- und sozialversicherungsfrei genutzt werden. Für die Verpflegung am Arbeitsplatz fallen ebenfalls keine Steuern und Sozialversicherungsbeiträge an. Allerdings gilt dies nur für kleinere Snacks, wie beispielsweise Obst und Müsli, sowie Getränke. Vollwertige Mahlzeiten sind von den klassischen Sachbezügen ausgenommen.

Was ist mit Aufmerksamkeiten zu einem persönlichen Anlass

Mitarbeiter-Geschenke können auch auf einen persönlichen Anlass bezogen sein. In diesem Fall gilt eine Freigrenze von 60 Euro pro Präsent. Zu den persönlichen Anlässen werden beispielsweise Verabschiedungen, Beförderungen, Hochzeiten sowie Geburtstage gezählt. Demgegenüber gehören Ostern und Weihnachten nicht zu den persönlichen Ereignissen. Die Freigrenze für diese Art der Geschenke gilt zusätzlich zu dem monatlichen Freibetrag von 50 Euro, sodass beide Werte hier nicht miteinander verrechnet werden.

Fazit: Mitarbeiter-Geschenke sind ein wertvoller Benefit

Damit qualifizierte Mitarbeiter auch lange in dem Unternehmen bleiben, sind entsprechende Benefits wichtig. Hier können steuerfreie Sachzuwendungen einen passenden Anreiz bieten. Damit die Arbeitgeber jedoch auf der sicheren Seite sind, sollten sie sich eingehend über die vorgeschriebenen Freigrenzen informieren.

Bildquellen:

- calculator-385506_1920: Bild von Steve Buissinne auf Pixabay