Was sind Steuern?

Als Steuer bezeichnet man eine Geldleistung ohne Anspruch auf Gegenleistung, die an einen öffentlich-rechtlichen Empfänger (Gemeinden, Länder oder Bund) von all denjenigen gezahlt werden, die aufgrund bestimmter Voraussetzungen steuerpflichtig sind. Steuerpflichtig können dabei sowohl natürliche als auch juristische Personen, wie beispielsweise Unternehmen, sein.

Ihren Ursprung haben die Steuern in den sogenannten Naturalabgaben oder Frondiensten, die bis ins 19. Jahrhundert gegenüber den Grundherren in Form von Sach- oder Dienstleistungen erbracht werden mussten. Heute sind Steuern reine Geldleistungen, die in der Regel den Großteil der Finanzierung eines modernen Staates tragen.

Aufgrund der steuerlichen Belastungen der Bürger und der komplexen Gesetzgebung sind und waren Steuern schon immer einer der Hauptstreitpunkte in Gesellschaft und Politik. Deutschland beispielsweise gehört zu den Ländern, in welchen eine vergleichsweise hohe Bereitschaft besteht, öffentliche Güter durch Steuern zu finanzieren, doch das ist längst nicht in jedem Land der Fall. Nicht zuletzt spielen hier verschiedene Steuersysteme eine Rolle – auch in Europa gibt es entscheidende Unterschiede, was die Steuerpolitik einzelner Länder betrifft.

Was ist der Zweck von Steuern?

Der Hauptzweck von Steuern im modernen Staat ist in der Regel die Erzeugung von Einnahmen, die den Staatshaushalt decken sollen. Mit diesem Geld werden vergemeinschaftete und staatliche Ziele und Aufgaben finanziert, wie zum Beispiel:

- Verfolgung des Sozialstaatsziels in Form eines finanziellen Ausgleichs sozialer Unterschiede

- Entlohnung von Arbeitnehmern und Beamten im öffentlichen Dienst

- Verfolgung des Kulturstaatsprinzips in Form von finanzieller Unterstützung für Bildung, Lehre und Forschung

- Aufrechterhaltung und Verbesserung der Infrastruktur

- Finanzierung der militärischen Streitkräfte

Ein weiterer Zweck von Steuerzahlungen ist die Beeinflussung nicht erwünschter Verhaltungsweisen in der Gesellschaft. Darunter fällt beispielsweise die hohe Tabaksteuer als Versuch, das Rauchen einzudämmen.

Andererseits kann durch gewisse Steuervergünstigungen auch ein bestimmtes gesellschaftliches Verhalten gefördert werden. Ein geeignetes Beispiel ist hier die Ökosteuer als Anreiz, den Energieverbrauch und CO2-Ausstoß zu senken. Indem man gewisse Steuertipps beachtet, ist es deshalb möglich, durch das eigene Verhalten eine Menge Steuerzahlungen einzusparen.

Zu guter Letzt haben Steuern auch einen gewissen Umverteilungszweck. Sie können dahingehend eingesetzt werden, eine Umverteilung im Bereich der Vermögens- und Einkommensverteilung zu erreichen. Viele Staaten folgen dem Solidaritätsprinzip und gestalten den Steuersatz der Einkommenssteuer in Abhängigkeit der Höhe des zu versteuernden Einkommens. Die Folge ist eine steigende steuerliche Belastung, je höher das Einkommen eines Bürgers ausfällt.

Steuersysteme in Europa

In den Staaten der EU wirkt das Europarecht durch die Richtlinien des Europäischen Gerichtshofes immer stärker auf die nationale Steuergesetzgebung ein. So soll das Steuerrecht der einzelnen Länder stetig weiter aneinander angepasst werden. Dennoch ist die EU an der Steuererhebung und der Festlegung der Steuersätze nicht direkt beteiligt. Über die Höhe der zu zahlenden Steuern und Sozialabgaben entscheiden jeweils die nationalen Regierungen – ebenso wie darüber, wofür die eingenommenen Gelder ausgegeben werden.

Ausnahmen gibt es in Bereichen der Unternehmens- und Verbraucherpolitik. Hier beaufsichtigt die EU die nationalen Steuervorschriften, um einen fairen Wettbewerb und den freien Verkehr von Waren und Dienstleistungen im EU-Binnenmarkt sicherzustellen. Aus diesem Grund sind die Regelungen der EU-Länder in Hinblick auf die Besteuerung von Waren und Dienstleistungen weitestgehend aneinander angeglichen. Ausnahmen bestehen in bestimmten Bereichen wie der Mehrwertsteuer, der Besteuerung von Energieerzeugnissen sowie bestimmten Verbrauchssteuern auf Alkohol und Tabak.

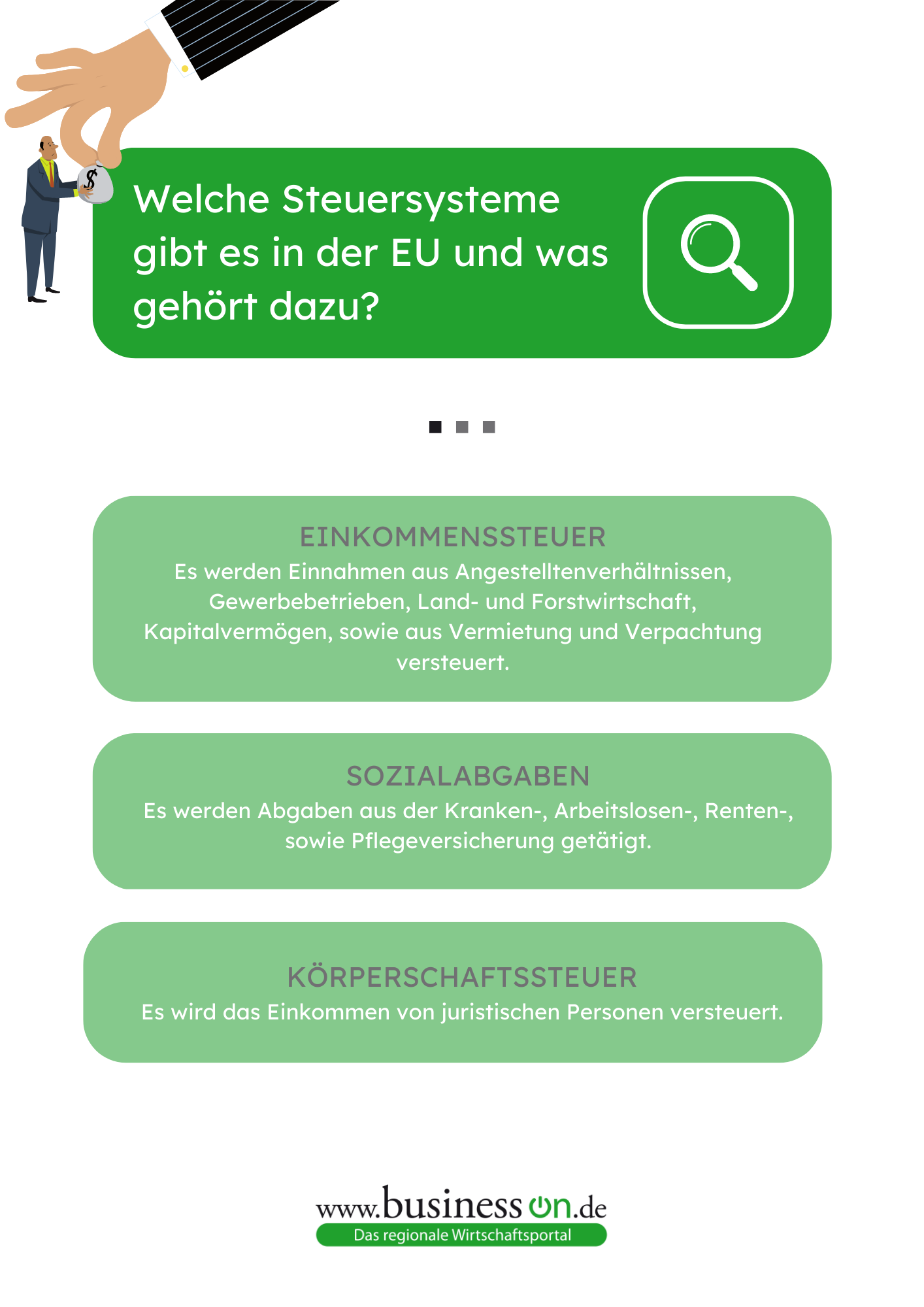

Die folgenden Abschnitte erklären die wichtigsten Bestandteile europäischer Steuersysteme genauer.

Einkommensteuer erklärt

Das Einkommen natürlicher Personen wird durch den Staat mit der Einkommenssteuer besteuert. Dazu gehören verschiedene Einkunftsarten, wie beispielsweise Gehälter und Einnahmen aus selbstständigen oder freiberuflichen Tätigkeiten.

Die Steuereinnahmen werden dabei anteilig an Bund, Länder und Kommunen verteilt und werden deshalb auch als Gemeinschaftssteuer bezeichnet. Die Einkommenssteuer gilt als wichtigste Einnahmequelle eines Staates und macht allein rund ein Drittel aller Steuereinnahmen aus.

Grundlage für die Regelungen ist das sogenannte Einkommensteuergesetz, in welchem der Einkommensteuertarif genau festlegt, wer wie viele Abgaben zu leisten hat. Die Einkommensteuerpflicht gilt dabei für all diejenigen Personen, die ihren ständigen Wohnsitz oder gewöhnlichen Aufenthalt im jeweiligen Land haben.

Versteuert werden müssen Einnahmen aus folgenden Tätigkeiten:

- Angestelltenverhältnisse

- Gewerbebetrieb

- Land- und Forstwirtschaft

- Kapitalvermögen

- Vermietung und Verpachtung

- Sonstige Einkünfte (beispielsweise Einnahmen aus Gewinnspielen)

Hinzu kommen gewisse Regelungen, durch welche Steuerzahler von der Steuerpflicht befreit werden können. Dies ist beispielsweise der Fall, wenn die Gesamteinnahmen einer natürlichen Person unter dem steuerfreien Existenzminimum liegen. Dabei ist häufig ein gewisser Grundfreibetrag geregelt, der beispielsweise für Alleinstehende in Deutschland 9.408 Euro beträgt. Hinzu kommen weitere Freibeträge, die vom zu versteuernden Einkommen abgezogen werden. Darunter fallen zum Beispiel Kinderfreibeträge oder Entlastungsfreibeträge für Alleinerziehende.

Alle Einkünfte, die über dem Freibetrag liegen, werden in den meisten Ländern nach verschiedenen Progressionszonen besteuert. Dabei erhöht sich bei steigendem Einkommen der jeweilige Steuersatz. Nur in Estland, Ungarn, Bulgarien und Rumänien besteht der Tarif aus einem einzigen Proportionalsatz, der im internationalen Vergleich sehr niedrig ausfällt.

Sozialabgaben erklärt

Neben der Einkommensteuer spielen auch die Sozialabgaben im Steuersystem der europäischen Länder eine maßgebliche Rolle. Man versteht unter ihnen diejenigen Beiträge zur Sozialversicherung, welche von jedem Arbeitnehmer an die entsprechenden Sozialversicherungsträger einbezahlt werden. Dabei entfällt jedoch nur ein Teil der anfallenden Kosten auf den Beschäftigten – der andere Teil wird vom Arbeitgeber beigesteuert. Folgende Sozialabgaben spielen dabei eine Rolle:

- Krankenversicherung

- Arbeitslosenversicherung

- Rentenversicherung

- Pflegeversicherung

In Deutschland ist jeder Bürger verpflichtet, bestimmte Beiträge in Form von Sozialabgaben zu leisten und ist somit automatisch Mitglied in der gesetzlichen Sozialversicherung. Ihr Hauptzweck besteht darin, allen im Staat lebenden Menschen eine Grundsicherung zu garantieren, die bei sozialen Lebensrisiken wie Krankheiten, Alter, Pflegebedürftigkeit, Unfällen oder verminderter Erwerbstätigkeit greift. Wie hoch die monatlichen Beiträge ausfallen, hängt in der Regel vom Einkommen einer Person ab. Ausnahmen gibt es beispielsweise bei Minijobbern: Bis zu einer bestimmten Einkommensgrenze darf ein Arbeitnehmer Geld verdienen, ohne Sozialabgaben leisten zu müssen.

Körperschaftssteuer erklärt

Die Körperschaftssteuer ist eine vom Bund erhobene Steuer auf das Einkommen von juristischen Personen, die beispielsweise Vereine, Genossenschaften oder Kapitalgesellschaften wie eine GmbH oder AG sein können. Damit entspricht die Körperschaftsteuer der Einkommensteuer bei natürlichen Personen – denn auch juristische Personen müssen ihr Einkommen versteuern. Sie errechnet sich aus dem zu versteuernden Einkommen, also dem Gewinn abzüglich der außergewöhnlichen Belastungen und Sonderausgaben.

In Deutschland liegt die Körperschaftsteuer aktuell bei 15 % und damit im europäischen Vergleich im Mittelfeld. Beinahe alle EU-Staaten haben in Folge des internationalen Wettbewerbs der letzten Jahre die Körperschaftssteuersätze gesenkt. International lässt sich ein Trend hin zu einem klassischen System mit Tarif-Entlastungen erkennen, der die wirtschaftliche Doppelbelastung durch die Körperschaftssteuer mindert. Einen Freibetrag gibt es im Gegensatz zur Einkommensteuer in der Regel nicht – Ausnahmen bestehen hier für landwirtschaftliche Genossenschaften oder Vereine.

Die EU arbeitet bei der Koordinierung der Körperschaft- und auch bei der Einkommensteuer mit anderen EU-Ländern zusammen, um die Besteuerung der Bürger möglichst fair, wachstumsfreundlich und effizient zu gestalten. So können auch klare Regelungen für Grenzgänger, Umsiedler oder länderübergreifend investierende Unternehmen geschaffen werden und Steuerhinterziehung vermieden werden.

Wer zahlt am meisten Steuern in Europa?

Im europäischen Vergleich bestehen große Unterschiede in Hinblick darauf, wer wie viele Steuern zahlen muss. Während in einigen Ländern die Steuersätze für Unternehmen und hochverdienende Einzelpersonen sehr hoch sind, ist die Steuerlast in anderen Ländern weniger vom Einkommen abhängig. Auch bestehen große Unterschiede hinsichtlich der abzutretenden Sozialleistungen.

Ranking

Einmal jährlich veröffentlicht die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) Zahlen über die Belastung von Bürgern durch Steuern und Sozialabgaben in verschiedenen Ländern. Deutschland fällt dabei sowohl im europäischen als auch im weltweiten Vergleich mit hohen Steuer- und Sozialbeiträgen auf: Im Durchschnitt gibt ein Single in Deutschland etwa 48 % seines Einkommens für Steuern und Sozialbeiträge ab – das liegt deutlich über dem OECD-Schnitt von etwa 35 %. Nur in Belgien liegt die Steuerbelastung aktuell noch höher als hierzulande. Am meisten Steuern zahlen in Europa die Bürger in:

- Belgien mit 52,6 %

- Deutschland mit 48,1 %

- Österreich mit 47,8 %

- Frankreich mit 47 %

- Italien mit 46,5 %

- Slowenien mit 43,6 %

- Ungarn mit 43,2 %

- Finnland mit 42,7 %

Anders sieht es bei der Situation von Ehepaaren mit Kindern aus, bei denen nur eine Person das Einkommen generiert. Hier sind die Belastungen durch Steuern und Sozialabgaben in Frankreich und Finnland am höchsten – in Deutschland beträgt die Abgabelast gerade einmal 32,7 %. Das hängt auch mit dem hierzulande eingeführten Ehegattensplitting zusammen, welches Familien bevorzugt, in welchen nur ein Ehepartner das hauptsächliche Einkommen generiert.

Die OECD-Angaben sind jedoch mit Vorsicht zu betrachten. Statt dem für die Daten genutzten Durchschnittsverdienst herrschen in der Realität eine Vielzahl unterschiedlicher Steuersätze vor. In Deutschland werden Geringverdiener im internationalen Vergleich beispielsweise stärker belastet, Spitzenverdiener hingegen weniger. Auch Besonderheiten der Steuersysteme, wie etwa Steuerabzüge und Freibeträge, werden in diesem Ranking nicht betrachtet. In Deutschland liegt die hohe Steuerlast beispielsweise nicht in der Einkommensteuer begründet, sondern in den überdurchschnittlich hohen Sozialabgaben und Beiträgen für Kranken-, Pflege-, Renten- und Arbeitslosenversicherung.

Belgier mit höchsten Abgaben

In Belgien liegt die Steuerlast für Arbeitnehmer mit 52,6 % deutlich am höchsten. Doch was zunächst nach einer großen Belastung für Arbeitnehmer klingt, ist auf den zweiten Blick gar nicht so negativ: Eine Vielzahl an staatlichen Pauschalen und Zuschüssen sowie steuerlichen Vergünstigungen machen die Abgabelast erträglich – insofern man sich mit den Voraussetzungen und Möglichkeiten auseinandersetzt. Geschickt angewandt ermöglichen die steuerlichen Begünstigungen Nettogehälter, die auch im internationalen Vergleich wettbewerbsfähig sind.

Beispiele für steuerliche Vergünstigungen können beispielsweise Firmenwägen oder auch Firmenwohnungen sein. Auch die Übernahme von Strom- und Heizkosten durch den Arbeitgeber ist möglich und steuerlich gesehen sinnvoll, ebenso wie viele weitere Anschaffungen, beispielsweise Internet, Handy und PC.

Sogar lohnsteuer- und sozialabgabenfreie Essensbons können in Belgien von Unternehmen an ihre Mitarbeiter verteilt werden. Zum guten Ton gehören in Belgien auch Prämien an den traditionellen Feiertagen wie Nikolaus, Weihnachten, zu Neujahr oder zum Geburtstag. Darlehen des Arbeitgebers und steuerlich begünstigte Gruppenversicherungen zur Aufbesserung der Altersvorsorge sind ebenfalls nicht selten.

Es wird deutlich: Die sozialen Vergünstigungen in Belgien sind vielfältig, auch wenn sie stets an gewisse Voraussetzungen gekoppelt sind. Vom Zuschuss für den Besuch kultureller Veranstaltungen oder dem Fitnessstudio über den Ökoscheck bis hin zur Prämie für Innovationen oder der finanziellen Unterstützung bei einer ärztlichen Behandlung – die Möglichkeiten, sich als Arbeitnehmer den Nettolohn aufzubessern, sind vorhanden, solange man sich mit dem anfallenden Papierkram beschäftigen möchte.

Wer zahlt am meisten Steuern weltweit?

Ein internationaler Vergleich der Steuerbelastung zeigt, dass die Bürger europäischer Länder vergleichsweise viele Steuern und Sozialabgaben zahlen – dafür jedoch auch von einer überdurchschnittlich guten Grundsicherung profitieren. Vor allem skandinavische Länder, Deutschland, Belgien und Frankreich besteuern ihre Bürger besonders stark. Im internationalen Vergleich gehört neben den europäischen Staaten auch Japan zu den Höchststeuerländern.

Steueroasen sind hingegen in der Karibik und auf den arabischen Halbinseln zu finden. In diesen Ländern existiert häufig überhaupt keine Einkommensteuer für Privatpersonen. Aus diesem Grund tauchen Inselstaaten wie die Bahamas immer wieder in der Berichterstattung über Steuerhinterziehung auf: Einige Spitzenverdiener transferieren ihr Geld auf Konten in diese Länder und wollen so vermeiden, die hohe Einkommensteuer abzutreten. Innerhalb von Europa lockt die Schweiz mit vergleichsweise niedrigen Steuersätzen von etwa 20 %.

Im Mittelfeld befinden sich die Industriestaaten Australien, Kanada und USA. Hier sind mittlere Steuerlasten von 28 % bis 30 % vorzufinden. Doch auch im internationalen Vergleich sollten die Zahlen nur unter Vorbehalt betrachtet werden: In vielen Ländern mit niedrigen Steuersätzen und geringen Sozialleistungsabgaben besitzen Arbeitnehmer keine oder nur eine unzureichende staatliche soziale Absicherung, sodass sie diese selbst finanzieren müssen. Die dadurch entstehende private finanzielle Belastung sollte bei einem Vergleich der Steuer- und Sozialabgaben stets beachtet werden.

Bildquellen:

- Steuern in Europa: Foto von Christian Lue auf Unsplash