Was ist Daytrading?

Der Begriff Daytrading stammt aus dem Englischen und bedeutet so viel wie „Tageshandel“. Das Daytrading – auch Interday-Trading genannt – besteht aus dem kurzfristigen Handel unter Nutzung von Kursschwankungen an einer Börse. Seit 1998 wurden in Deutschland spezielle Handelsräume für private Daytrader geschaffen. Im Jahr 2000 sollen etwa 50 sogenannte Daytrading-Center bestanden haben. Der Großteil des Handels wird jedoch über verschiedene Online-Broker durchgeführt.

Beim Daytrading kaufen und verkaufen Trader Positionen innerhalb eines Handelstages, mit dem Ziel, von den dort herrschenden Kursschwankungen zu profitieren. In der Regel setzen Daytrader hierbei auf Spekulationen mit Aktien, Derivaten, Devisen und Kryptowährungen. Auch bei professionellen Händlern von Versicherungen und Banken spielen Daytrades eine wichtige Rolle. In den meisten Fällen spricht man beim Daytrading jedoch von privaten Investoren, die den Handel durch sogenannte Daytrading Broker über das Internet durchführen.

Das sind die Risiken

Grundsätzlich sind Spekulationen mit Aktien und Wertpapieren stets risikobehaftet. Auch beim Daytrading gibt es Risiken, die Privatinvestoren hinsichtlich der potenziellen Gewinne und Verluste beachten müssen.

Die ersten Hürden für Daytrader sind bereits die Handelskosten und die Handelsspanne. So sind die Wertschwankungen innerhalb eines einzigen Handelstages in der Regel geringer als über einen längeren Zeitraum gesehen. Dadurch müssen Positionen häufig kreditfinanziert werden, um überhaupt profitabel zu sein. Das Risiko des potenziellen Wertverlustes steigt demnach.

Einige Banken geben Daytradern im Rahmen der Fremdfinanzierung die Möglichkeit, Kauforder über sogenannte zinslose Intraday-Kredite bis zu einer bestimmten Obergrenze zu tätigen. Zum täglichen Geschäftsschluss werden diese anschließend automatisch zurückgefordert – unabhängig davon, ob der Kunde im Laufe des Tages Verluste oder Gewinne aus dem Daytrading gemacht hat.

Somit kann sich die natürliche Volatilität der einzelnen Wertpapiere beim Daytrading am Ende eines jeden Handelstages in einem finanziellen Verlust äußern. Die Hoffnung auf Kurserholungen während starker Schwankungen oder Flauten ist beim Daytrading aufgrund des kurzfristigen Handels fast gänzlich ausgeschlossen. Beim Daytrading ist das Depot des Traders am Ende des Handelstages leer – die monetären Gewinne und Verluste werden im sogenannten Verrechnungskonto aufgezeigt.

Die hohen Risiken beim Daytrading werden vor allem durch eine US-Studie aus dem Jahr 1999 deutlich. Laut ihr sollen rund 70 Prozent aller Daytrader Verluste machen. Diese Zahlen wurden von einer Studie der North American Securities Administrators Association im Jahr 2000 bestätigt. Das Forbes Magazine gab bekannt, dass etwa 77 Prozent aller Trader beim Daytrading Verluste erleiden würden.

Neben dem hohen Verlustrisiko ist auch die Reaktionszeit beim Daytrading ein kritischer Faktor. Da der Handel auf extrem kurze Zeiträume angelegt ist, ist schnelles Handeln gefragt. Um dem entgegenzuwirken, sind die Server professioneller Hochfrequenzhandelssysteme meist nahe dem entsprechenden Börsenplatz stationiert.

Welche Daytrading-Steuern gibt es?

Obwohl man in Deutschland bereits Einkommenssteuer zahlt, werden Kapitalerträge aus Wertpapieren, welche in der Regel aus bereits versteuertem Einkommen stammen, erneut besteuert. Bis zum Jahr 2008 diente der persönliche Steuersatz als Grundlage für die Besteuerung der Gewinne aus dem Daytrading sowie sonstigem Wertpapierhandel. Diese Regelung führte jedoch zu teilweise sehr hohen Abgaben, sodass viele Trader und Privatinvestoren ihre Finanzgeschäfte ins Ausland verlegten, um die hohen Steuern in Deutschland zu umgehen.

In diesem Zusammenhang wurde anstelle der regulären Kapitalertragssteuer die sogenannte Abgeltungssteuer durch den damaligen Finanzminister Peer Steinbrück (SPD) ins Leben gerufen. Somit wurden die Abgaben von 45 Prozent auf 25 Prozent gedeckelt.

Abgeltungssteuer

Seit 2009 unterliegen folgende Kapitalerträge nicht länger der Kapitalertragssteuer, sondern vielmehr der Abgeltungssteuer:

- Dividenden aus Aktien und GmbH-Anteilen

- Sparbuchzinsen

- Gewinne aus dem Daytrading

Pauschal gilt für Daytrader ein Steuersatz von 25 Prozent zuzüglich Solidaritätszuschlag und Kirchensteuer auf die Erträge aus dem Daytrading. Besteuert werden hierbei jegliche Kapitalerträge, die jährlich 801 Euro bei Alleinstehenden und 1602 Euro bei Ehegatten übersteigen. Alle weiteren Gewinne, die unter diese Freibeträge fallen, müssen in der Regel nicht versteuert werden, sofern ein Freistellungsauftrag gestellt wird oder die Steuern über die Steuererklärung vom Finanzamt erstattet werden.

Bei der Abgeltungssteuer handelt es sich zudem um eine sogenannte Quellensteuer. Das bedeutet, sie muss nicht etwa von dem Daytrader selbst an das Finanzamt abgeführt werden, sondern wird in der Regel bei der zuständigen Bank oder dem Broker erhoben, sofern durch einen Aktienverkauf Kursgewinne erzielt oder Zinsen bei Anleihen erwirtschaftet werden.

Somit müssen Anleger die Anlage KAP nur noch dann beim zuständigen Finanzamt einreichen, wenn Kapitalerträge auf Auslandskonten entstanden sind oder Erstattungszinsen vom Finanzamt anfallen. Dennoch kann das Ausfüllen der Anlage durchaus sinnvoll sein, wenn der persönliche Steuersatz des Daytraders unter 25 Prozent liegt und weder ausländische Quellensteuern noch mehrere Freistellungsaufträge bei verschiedenen Banken bestehen.

Darüber hinaus hat das Finanzministerium in Deutschland zusätzlich zur Abgeltungssteuer einen automatischen Datenabgleich mit über 50 Ländern und Staaten vereinbart, um ein Entfliehen vor dem deutschen Fiskus zu verhindern und die Rate der Steuerkriminalität einzudämmen.

Kirchensteuer & Solidaritätszuschlag

Neben der Abgeltungssteuer fallen in Deutschland auf Kapitalerträge zusätzlich der Solidaritätszuschlag und die Kirchensteuer an.

Der Solidaritätszuschlag beträgt 5,5 Prozent. Dieser Satz wird auf die erhobene Abgeltungssteuer von 25 Prozent angerechnet, sodass sich ein Steuersatz von insgesamt 26,375 Prozent ergibt.

Jeder, der in Deutschland kirchensteuerpflichtig ist, muss im Rahmen der Daytrading-Steuern zudem die Kirchensteuer auf jegliche Gewinne zahlen. Dies bedeutet eine Gesamtsteuer in Höhe von 27,99 Prozent auf Kapitalerträge aus dem Daytrading. Eine Ausnahme bilden Bayern und Baden-Württemberg, da in diesen Bundesländern eine Kirchensteuer von nur 8 Prozent gilt.

Wie viel Steuern müssen gezahlt werden?

Wie viel Steuern letztendlich auf die Gewinne aus dem Daytrading entfallen, hängt von dem persönlichen Steuersatz des Traders ab.

Grundsätzlich werden maximal 25 Prozent reine Abgeltungssteuer fällig. Sollte der persönliche Steuersatz eines Daytraders jedoch bei unter 25 Prozent liegen, richtet sich die Steuerpflicht nach dem Einkommenssteuersatz.

Somit liegt es in der Verantwortung des privaten Investors, entsprechende Steuern vom Finanzamt zurückzuholen, da Banken und Broker pauschal 25 Prozent von den Erträgen an die Finanzämter abführen.

Beispiel: Die Gewinne aus dem Daytrading liegen 1.000 Euro über dem Freibetrag. Die Bank oder der Broker führen hiervon 25 Prozent – also 250 Euro – direkt an das zuständige Finanzamt ab. Dem Daytrader selbst wird der Reingewinn nach Abzug der Steuern in Höhe von 750 Euro gutgeschrieben. Beträgt der persönliche Steuersatz jedoch unter 25 Prozent – etwa 19 Prozent – muss der Trader die zu viel gezahlten Steuern in Höhe von 6 Prozent in der nächsten Steuererklärung geltend machen, um eine Rückerstattung vom Finanzamt zu erwirken.

Darüber hinaus profitieren Daytrader, die ausschließlich von dem Wertpapierhandel leben, seit 2018 von einem jährlichen Grundfreibetrag in Höhe von 9.000 Euro pro Person. Dieser Freibetrag gilt zusätzlich zum Pauschbetrag von 801 Euro, sodass sich ein Gesamtbetrag von 9.801 Euro jährlich ergibt, der nicht unter die Steuerpflicht fällt.

Kann die Steuerlast gemindert werden?

Wer als Daytrader Steuern sparen möchte, hat es nicht leicht. Vor der Einführung der Abgeltungssteuer waren die Abgaben zwar höher, jedoch ergaben sich vor der Einführung der Abgeltungssteuer bessere Abschreibungsmöglichkeiten. Nunmehr sollen jegliche Aufwendungen und Ausgaben im Zusammenhang mit dem Wertpapierhandel – etwa Fahrten zu Hauptversammlungen oder technische Anschaffungen für das Home-Trading – durch die geltenden Pauschbeträge abgegolten sein.

Sollten demnach Aufwendungen anfallen, die den Freibetrag von 801 Euro übersteigen, können diese seit 2009 nicht mehr in der Steuererklärung geltend gemacht werden und müssen somit vollständig vom Trader selbst gezahlt werden.

Diese Handhabung wurde allerdings bereits vom Finanzgerichtshof Baden-Württemberg gerügt. Die Rüge hat den Hintergrund, dass sich die steuerliche Regelung vor allem negativ auf Daytrader auswirkt, die einen persönlichen Einkommenssteuersatz von unter 25 Prozent haben. Eine endgültige Entscheidung kann jedoch nur vom Bundesgerichtshof beschlossen werden.

In Bezug auf die Abgeltungssteuer kann man lediglich den Zeitpunkt der Zahlung nach hinten schieben. Somit lässt sich zwar nicht die Höhe der Steuern mindern, jedoch besteht grundsätzlich die Möglichkeit, den Zahlungstermin zu verzögern. Dies ist jedoch nur dann möglich, wenn der Trader ein Konto bei einem ausländischen Broker führt. Diese sind laut Gesetz nicht dazu verpflichtet, die fälligen Daytrading-Steuern direkt an das zuständige Finanzamt abzuführen.

Der Zeitpunkt der Zahlung kann grundsätzlich um bis zu 1,5 Jahre verschoben werden. Darüber hinaus können Daytrader bei einigen Banken und Brokern individuelle Vorkehrungen treffen, sodass nicht der Maximalbetrag, sondern lediglich der persönliche Steuersatz an das Finanzamt abgeführt wird.

Ist Daytrading in Deutschland erlaubt?

In Deutschland wurde Daytrading für Privatpersonen im Jahr 1998 möglich. Seither wird der Tageshandel mit Aktien, Derivaten und Kryptowährungen zum Großteil über Online-Broker abgewickelt, welche unter der strengen Aufsicht der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) stehen.

Daytrader unterliegen hierzulande jedoch dem deutschen Fiskus und müssen daher eine Abgeltungssteuer von maximal 25 Prozent zuzüglich Solidaritätszuschlag und Kirchensteuer zahlen. Aufgrund des internationalen Datenaustauschs werden jegliche Einkünfte, die im Ausland erzielt werden, streng überwacht, sodass sich kaum eine Möglichkeit der Steuerhinterziehung bietet. Lediglich deutsche Auswanderer, die ihren festen Wohnsitz in Deutschland aufgeben, sind von der Zahlung der Daytrading-Steuern an ein deutsches Finanzamt befreit.

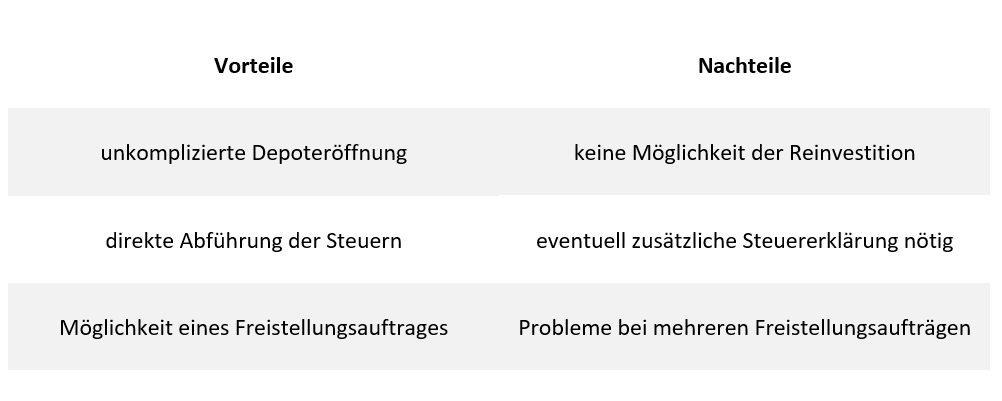

Vor- und Nachteile eines inländischen Brokers

Auch wenn Daytrader Steuern auf ihr gesamtes sogenanntes „Welteinkommen“ zahlen müssen, gibt es maßgebliche Unterschiede zwischen inländischen und ausländischen Banken und Brokern.

Die Eröffnung eines Aktiendepots für das Daytrading bei einem deutschen Broker ist relativ unkompliziert. Darüber hinaus hat ein inländisches Depot den Vorteil, dass deutsche Broker dazu verpflichtet sind, die Abgeltungssteuer direkt abzuführen, ohne dass der Daytrader selbst etwas veranlassen muss. Außerdem kann der Broker direkt bei Eröffnung des Daytrading-Depots mit einem Freistellungsauftrag versehen werden.

Nachteilig bei einem inländischen Broker ist, dass die Daytrading-Steuern direkt von den Gewinnen abgeführt werden müssen, sodass eine Reinvestition nicht möglich ist. Dieser Umstand kann die potenziellen Gewinne deutlich reduzieren. Zudem zahlt der deutsche Broker immer 25 Prozent Abgeltungssteuer an die Finanzämter. Somit kann die Anlage KAP in der Steuererklärung erforderlich werden, was wiederum weiteren Aufwand für den Daytrader selbst bedeutet. Darüber hinaus können mehrere Freistellungsaufträge bei unterschiedlichen Brokern zu Problemen führen.

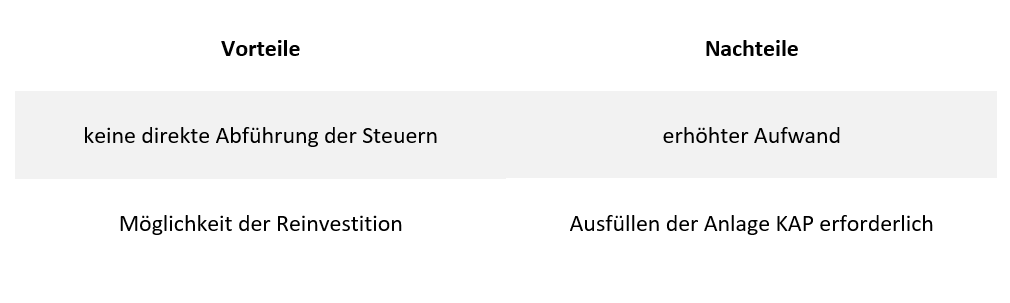

Vor-und Nachteile eines ausländischen Brokers

Neben inländischen Depots haben Trader die Möglichkeit, ein Daytrading-Konto bei einem ausländischen Broker zu eröffnen. Dies entbindet den Daytrader jedoch keinesfalls von seiner Steuerpflicht. Vielmehr muss der Anleger die Daytrading-Steuern bei einem ausländischen Broker selbstständig an das Finanzamt abführen. Das bedeutet im Vergleich zum deutschen Broker zwar mehr Aufwand, jedoch kann sich dieses Vorgehen vorteilig auf die Gewinne auswirken.

So wird die Versteuerung der Gewinne aus dem Daytrading in der Regel erst am Ende des Jahres fällig. Das bedeutet, dass der Anleger das ihm gutgeschriebene Kapital ohne Abzug von Steuern zunächst gewinnbringend reinvestieren kann.

Im Unterschied zum deutschen Broker muss der Trader die Steuer jedoch am Ende des Jahres selbst abführen. Hierfür wird das Ausfüllen der Anlage KAP erforderlich, was einen erhöhten Aufwand und mehr Risiko in Bezug auf Steuerhinterziehung bedeutet. In diesem Fall ist es ratsam, sich an einen Steuerberater zu wenden.

Was passiert bei Verlusten mit der Steuerzahlung?

Verluste beim Daytrading sollten unbedingt in der Steuererklärung berücksichtigt werden. So müssen nicht etwa die gesamten Gewinne versteuert werden, sondern lediglich die Erträge nach Abzug der Verluste.

Beispiel: Sollte man beim Daytrading Gewinne von 20.000 Euro erzielt haben, muss grundsätzlich der gesamte Gewinn versteuert werden. Hat der Anleger jedoch 4.000 Euro Verluste gemacht, müssen lediglich 16.000 Euro versteuert werden.

In der Regel kümmert sich der inländische Broker bzw. Anbieter um die korrekte Abführung der Daytrading-Steuern abzüglich der Verluste. Sollte man allerdings ein Daytrading-Depot bei einer Bank führen, müssen die Gewinne und Verluste aus dem Wertpapierhandel gegeneinander aufgerechnet werden.

Steuertipps für Daytrader

Für das Daytrading gibt es zahlreiche Strategien, die zum Erfolg führen sollen. Jedoch sollte man bedenken, dass der Handel mit Aktien, Derivaten und ähnlichem stets riskant ist, da es sich hierbei lediglich um Spekulationsgeschäfte handelt – so auch das Daytrading.

Folgende Tipps sollten Einsteiger beim Trading unbedingt beachten:

- Ein seriöser deutscher Broker kümmert sich automatisch um die Abführung der Steuern.

- Kursgewinne unterliegen einem maximalen Steuersatz von 25 Prozent Abgeltungssteuer zuzüglich Solidaritätszuschlag und Kirchensteuer.

- Singles profitieren von einem jährlichen Sparpauschbetrag von 801 Euro.

- Ehepaare profitieren von einem jährlichen Sparpauschbetrag von 1.602 Euro.

- Fällt der persönliche Einkommenssteuersatz unter die 25-Prozent-Grenze, lohnt sich eine Steuererklärung mit der Anlage KAP.

- Bei einem ausländischen Broker haben Daytrader häufig einen Liquiditätsvorteil, jedoch ist der Aufwand größer.

Steuerfallen für Daytrader

Eine der häufigsten Steuerfallen für Daytrader ist der gewerbliche Wertschriftenhandel. Sofern man ein Depot bei einem ausländischen Broker hat, kann es durchaus vorkommen, dass vermögenden Privatpersonen ein gewerblicher Wertpapierhandel unterstellt wird.

Diese Problematik tritt häufig dann auf, wenn die rein private Vermögensverwaltung aufgrund der Höhe der Kapitalerträge nicht mehr glaubhaft erscheint. Besonders riskant ist das Trading daher besonders in Ländern, in denen Kursgewinne nahezu steuerfrei sind. Das betrifft zum Beispiel Belgien, die Niederlande, die Schweiz, Luxemburg sowie Malta, Irland und England.

FAQ-Bereich

Wie viel Steuern zahlt ein Daytrader?

Sofern ein Daytrader sein gesamtes Einkommen aus dem Kapitalhandel erzielt, muss dieser bis zu einem Freibetrag von 9.000 Euro keine Steuern zahlen. Die volle Höhe der Abgeltungssteuer wird erst ab einem Gewinn von über 70.000 Euro im Jahr fällig.

Wie viel Steuern bei Trading?

Ein Daytrader zahlt in Deutschland maximal 25 Prozent Abgeltungssteuer an den deutschen Fiskus. Da es sich um eine Quellensteuer handelt, wird die Abgeltungssteuer direkt vom Broker oder der Depotbank an das Finanzamt abgeführt.

Ist Trading steuerpflichtig?

Ja, jegliche Einkünfte aus dem Wertpapierhandel unterliegen der Steuerpflicht. Diese Regelung gilt unabhängig davon, ob die Kursgewinne im Ausland oder im Inland erzielt werden.

Ist Daytrading in Deutschland verboten?

Nein, Daytrading ist für Privatpersonen seit 1998 in Deutschland vollständig legal. Voraussetzung hierfür ist jedoch, dass die geltende Steuerpflicht beachtet wird – auch bei Trades im Ausland.

Fazit: Daytrading – ein riskantes Geschäft

Trading ist nichts für risikoscheue Anleger. Grundsätzlich besteht bei jeder Art des Wertpapierhandels stets das Risiko eines Totalverlustes. Dennoch kann Daytrading unter Anwendung der richtigen Strategien und professionellen Beratung durch einen seriösen Broker zum Erfolg führen.

Die Abgeltungssteuer ermöglicht eine unkomplizierte Versteuerung der Kapitalerträge aus dem Daytrading. Jedoch sollte man die Unterschiede zwischen einem inländischen und ausländischen Broker für ein sicheres und legales Trading stets beachten.

Bildquellen:

- pexels-tima-miroshnichenko-7567434: Foto von Tima Miroshnichenko: https://www.pexels.com/de-de/foto/marketing-geschaftsmann-mann-laptop-7567434/