Die ordnungsgemäße Aufbewahrung geschäftlicher Unterlagen ist für Unternehmen in Deutschland nicht nur eine Frage guter Organisation, sondern auch eine rechtliche Anforderung. Dabei geht es um weit mehr als nur um das Archivieren von Rechnungen. Von Buchhaltungsbelegen über Jahresabschlüsse bis zu Arbeitsverträgen – die Liste der dokumentationspflichtigen Materialien ist lang.

Gesetzlich sind Unternehmen dazu verpflichtet, diese Dokumente entweder sechs oder zehn Jahre lang aufzubewahren, abhängig von der Art des Dokuments. Die Missachtung dieser Vorschriften kann Abmahnungen und Bußgelder bedeuten, weshalb dieser Artikel einen hilfreichen Überblick über die rechtlichen Rahmenbedingungen dieser Aufbewahrungspflichten liefert, über die verschiedenen Fristen aufklärt und wertvolle Tipps bietet, wie Unternehmer diese Bestimmungen problemlos umsetzen können.

Insbesondere für Neugründer und etablierte Unternehmer ist das Wissen um diese Aufbewahrungspflichten nützlich, um der gesetzlichen Verantwortung gerecht zu werden und sich vor möglichen Sanktionen zu schützen.

Gibt es eine gesetzliche Aufbewahrungspflicht?

In der deutschen Rechtslandschaft sind Unternehmen durch klare gesetzliche Vorgaben dazu verpflichtet, Rechnungen und andere geschäftliche Dokumente sorgfältig aufzubewahren. Diese Regelungen finden ihre Grundlage sowohl im Steuerrecht, speziell durch die Abgabenordnung (AO) in den Paragraphen 147 und 14b des Umsatzsteuergesetzes (UStG), als auch im Handelsrecht, verankert in § 257 des Handelsgesetzbuches (HGB).

Während die Abgabenordnung und das Umsatzsteuergesetz insbesondere die Aufbewahrung von Buchführungsunterlagen und Rechnungen regeln, schreibt das Handelsgesetzbuch die Wichtigkeit der Archivierung von Handelsbriefen und Jahresabschlüssen fest. Die vorgeschriebenen Aufbewahrungsfristen sind dabei strikt vorgegeben: Handelsbriefe müssen sechs Jahre, Jahresabschlüsse und buchhalterische Belege sogar zehn Jahre lang aufbewahrt werden.

Diese Anforderungen sollen dafür sorgen, dass alle relevanten Unterlagen für die Steuer und rechtliche Überprüfungen verfügbar sind – auch für solche Betriebsprüfungen, die erst Jahre später erfolgen.

Bei Nichteinhaltung dieser gesetzlichen Anforderungen drohen Konsequenzen: Unternehmen riskieren Bußgelder, die in außerordentlichen Fällen sogar bis zu 20 Millionen Euro oder bis zu 4 % des weltweiten Jahresumsatzes des vorherigen Geschäftsjahres erreichen können. Angesichts solch potenziell existenzbedrohender Strafen ist es für Unternehmen enorm wichtig, die Aufbewahrungsfristen genau zu kennen und sie penibel einzuhalten.

Darum gibt es die gesetzlichen Aufbewahrungsfristen

Die gesetzliche Verpflichtung zur Aufbewahrung geschäftlicher Dokumente bildet einen Eckpfeiler der betrieblichen Integrität und Transparenz. Sie ist damit nicht bloß eine formale Anforderung, sondern erfüllt einen wichtigen Zweck im Geschäftsleben: die lückenlose Dokumentation und Rückverfolgbarkeit von Geschäftsvorfällen. Das stellt sicher, dass Unternehmen jederzeit in der Lage sind, bei finanziellen Überprüfungen oder in Rechtsstreitigkeiten relevante Belege vorzuweisen.

Die Kernidee hinter der Aufbewahrungspflicht von Rechnungen und ähnlichen Belegen, liegt also in der Absicht, die finanzielle Transparenz eines Unternehmens zu sichern und als Beweisführung für korrektes Handeln zu dienen. Das ist vor allem im steuerrechtlichen Kontext wichtig, um potenziellem Betrug einen Riegel vorzuschieben. Betriebsprüfungen, die mitunter Jahre zurückliegen können, erfordern eine umfassende und nachvollziehbare Dokumentenlage – und dazu werden alle entsprechenden Unterlagen benötigt.

Darüber hinaus dient die Nachweispflicht auch dem Schutz der Geschäftsbeziehungen: So ermöglicht sie es Geschäftspartnern, sich auf dokumentierte Transaktionen zu berufen und eventuelle Unstimmigkeiten oder Uneinigkeiten auch nach längerer Zeit klären zu können.

Welche Dokumente müssen Unternehmen aufbewahren?

Grundsätzlich gilt: Alle Dokumente, die vom Finanzamt als Nachweis für eine finanzielle Transaktion oder eine Kommunikation auf geschäftlicher Ebene dienen könnten, müssen aufbewahrt werden, und zwar in Originalform.

Die rechtlichen Grundlagen für die Aufbewahrungsfristen sind in der Abgabenordnung (AO) und im Handelsgesetzbuch (HGB) verankert. Die jeweiligen Abschnitte definieren dabei nicht nur, welche Unterlagen wie lange aufbewahrungspflichtig sind, sondern legen auch den Zeitpunkt für den Beginn der Aufbewahrungsfrist fest.

Nach § 147 Abs. 1 der Abgabenordnung umfasst die Liste der aufbewahrungspflichtigen Dokumente eine ganze Palette an Unterlagen, die für die ordnungsgemäße Dokumentation und Besteuerung von Unternehmen essenziell sind. Dazu gehören:

- Aufzeichnungen und Bücher

- Jahresabschlüsse

- Inventare

- Buchungsbelege

- Lageberichte, inklusive der Eröffnungsbilanz sowie dazugehörige Arbeitsanweisungen und Organisationsunterlagen

- empfangene sowie kopierte Versionen abgesandter Handels- oder Geschäftsbriefe

- Unterlagen, die relevant für den Zollkodex der Union sind

- andere steuerlich relevante Dokumente

Im Handelsgesetzbuch, genauer im § 257 Abs. 1 HGB, wird die Aufbewahrungspflicht für Kaufleute konkretisiert. Zu den zu archivierenden Dokumenten gehören:

- Handelsbücher

- Eröffnungsbilanzen

- Inventare

- Jahresabschlüsse

- Lageberichte, einschließlich Konzernabschlüsse und Konzernlageberichte, samt erforderlicher Arbeitsanweisungen und Organisationsunterlagen

- Empfangene Handelsbriefe und Kopien der versandten Handelsbriefe

- Buchungsbelege von den nach § 238 Abs. 1 HGB geführten Büchern

Gemäß Absatz 4 des § 147 AO beginnt die Aufbewahrungsfrist mit dem Ende des Kalenderjahres, in dem das Dokument erstellt oder empfangen wurde. Eine Ausnahme bilden Verträge: Hier läuft die Frist zur Aufbewahrung erst ab dem offiziellen Ende der Vertragsdauer.

Aufbewahrungsfristen von Geschäftsunterlagen

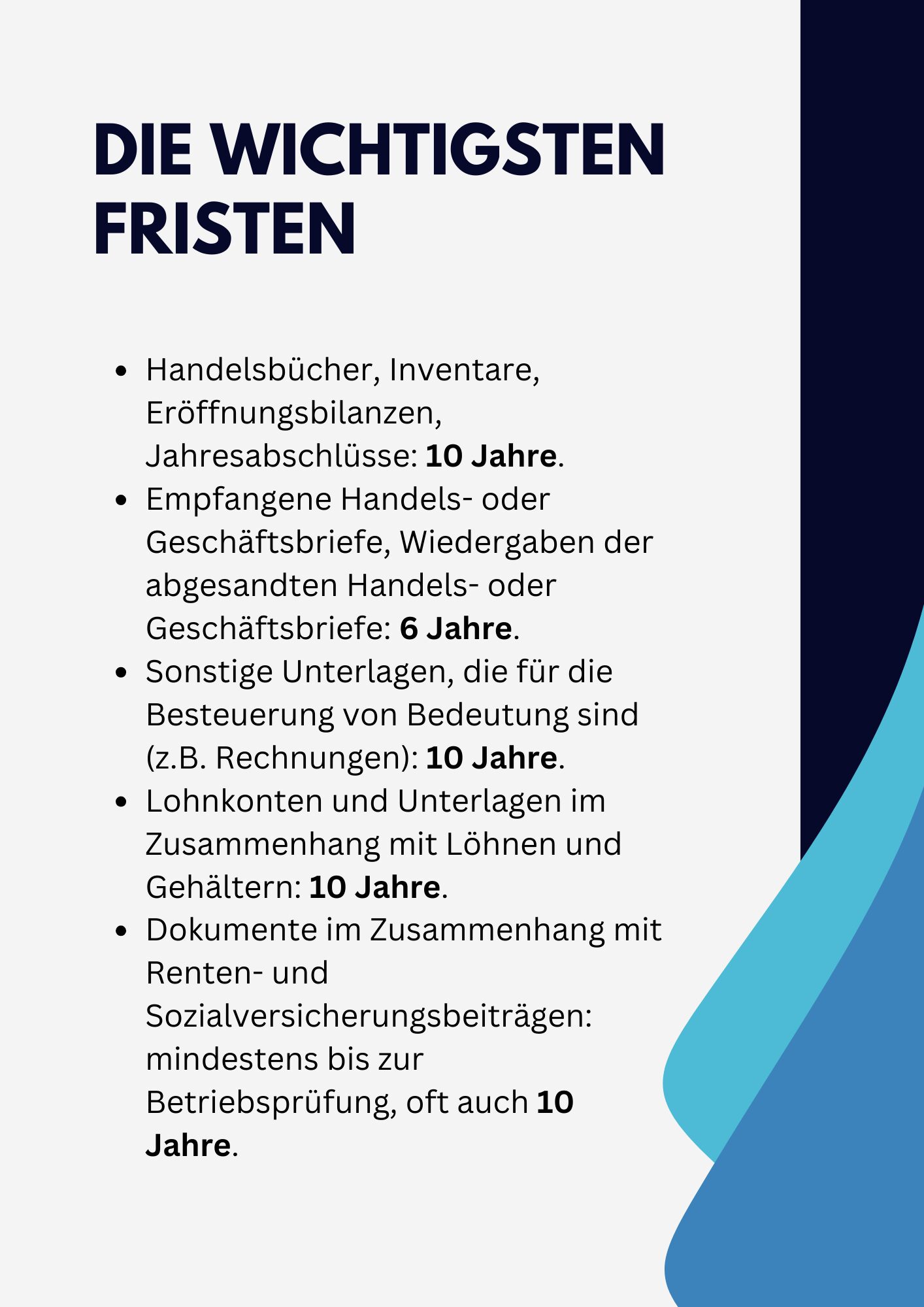

Während manche Belege nur sechs Jahre lang archiviert werden müssen, sind andere für eine Dauer von zehn Jahren aufzubewahren:

6-jährige Aufbewahrungspflicht:

- Erstellte Angebote

- Unterlagen zum Import und Export, einschließlich Zolldokumentation

- Erlassene Mahnbescheide

- Berichte über Betriebsprüfungen

- Kommunikation in Form von Handels- und Geschäftsbriefen

10-jährige Aufbewahrungsfrist:

- Ausgestellte und empfangene Rechnungen

- Bankkontoauszüge

- Belege aller Art, darunter Bewirtungs-, Tank- und Lieferscheine

- Dokumentation der Unternehmenseröffnung in Form von Eröffnungsbilanzen sowie Jahresabschlüsse

Lebenslange Aufbewahrungsfrist für folgende Dokumente

Neben den Standard-Aufbewahrungsfristen von sechs und zehn Jahren bestehen einige Ausnahmen für die Archivierung besonderer Unterlagen. Diese Spezialfälle umfassen Dokumente, deren Bedeutung und Relevanz eine noch längere Aufbewahrung notwendig machen – hierzu gehören insbesondere Unterlagen mit gerichtlichem Bezug wie Prozessakten und Urteile, aber auch Dokumente, die Patente und Grundstücksangelegenheiten betreffen. Für diese Kategorien von Dokumenten erstreckt sich die Aufbewahrungsfrist auf bis zu 20 oder sogar 30 Jahre.

Dies bedeutet für Unternehmen, dass sie ein ausgeklügeltes System zur Dokumentenverwaltung pflegen müssen, das nicht nur die Standardfristen berücksichtigt, sondern auch die speziellen Anforderungen an die Archivierung besonderer Dokumententypen. Das dient dem langfristigen Schutz und der Nachweisbarkeit von Rechten und Eigentumsverhältnissen.

Können Dokumente auch digitalisiert aufbewahrt werden?

Die Art und Weise, wie geschäftliche Dokumente archiviert werden müssen, orientiert sich an den spezifischen Dokumententypen und rechtlichen Rahmenbedingungen. Generell ist die Archivierung sowohl in Papierform als auch digital möglich, wobei stets die dauerhafte Lesbarkeit der Unterlagen sichergestellt sein muss – Stichwort Thermokassenbelege, die vergleichsweise schnell verblassen.

Für die Lagerung von Papierdokumenten bedeutet das, dass sie so verwahrt werden müssen, dass sie vor Beschädigungen durch Feuer, Wasser oder Feuchtigkeit geschützt sind. Ein wesentlicher Nachteil der physischen Archivierung liegt im hohen Platzbedarf sowie der potenziell umständlichen Handhabung beim Zugriff auf bestimmte Unterlagen. Für Unternehmen, die wenig Platz für die Lagerung von Dokumenten zur Verfügung haben, bietet sich die Miete einer speziell dafür genutzten Lagerfläche an, z. B. Self Storage von storemore.

Die elektronische Aufbewahrung hingegen punktet mit ihrer Platzeffizienz und der vereinfachten Möglichkeit, Dokumente schnell auffinden zu können. Allerdings sind hier besondere Anforderungen an die Sicherheit und Nachvollziehbarkeit der Speicherung zu erfüllen: Dazu zählt insbesondere, dass die Daten nicht verändert werden dürfen und der Speicherprozess transparent gestaltet ist.

Bei der Umwandlung von Papierdokumenten in elektronische Formate müssen unbedingt die Richtlinien der Grundsätze ordnungsmäßiger DV-gestützter Buchführungssysteme (GoBD) beachtet werden, die unter anderem die Unveränderbarkeit und Nachvollziehbarkeit sicherstellen. Das verleiht den Unterlagen in ihrer digitalen Form den gleichen rechtlichen Stellenwert wie den Originaldokumenten. Nach erfolgreicher Digitalisierung können die physischen Originale theoretisch entsorgt werden – um jedoch vollständig abgesichert zu sein, empfiehlt es sich, sowohl die digitalisierten als auch die ursprünglichen Papierdokumente zu bewahren.

Papierrechnungen vs. elektronische Rechnungen: Welche Unterschiede bestehen?

Sowohl für die Aufbewahrung von Papierdokumenten als auch für elektronische Rechnungen gelten identische gesetzliche Rahmenbedingungen. Unabhängig von der Form müssen alle Rechnungen und Quittungen ihrer jeweiligen Frist folgend archiviert werden, wobei der Fristbeginn auf das Ende des Jahres, in dem das Dokument ausgestellt wurde, festgelegt ist.

Darüber hinaus obliegt es der Verantwortung jedes Unternehmens, sicherzustellen, dass alle Dokumente – sei es für steuerliche Prüfungen oder interne Nachvollziehbarkeit – zu jeder Zeit auffindbar bleiben.

Wann müssen Rechnungen in Papierform aufbewahrt werden?

Bis auf wenige Ausnahmen wie Jahresabschlüsse, Eröffnungsbilanzen und spezielle Zolldokumente ist es gestattet, Unterlagen digital zu archivieren – solange die elektronische Speicherung den Anforderungen an eine ordnungsgemäße datenverarbeitungsgestützte Buchführung entspricht.

Die Wahl zwischen der physischen und der digitalen Dokumentenarchivierung hängt letztlich von persönlichen Präferenzen ab. Für viele Unternehmen stellt die Kombination beider Methoden die beste Lösung dar, um sowohl die Vorteile der physischen Lagerung als auch die der digitalen Flexibilität zu nutzen.

Die Folgen einer Verletzung der Aufbewahrungsfrist

Wenn ein Unternehmen seine gesetzliche Pflicht zur ordnungsgemäßen Aufbewahrung von Geschäftsunterlagen missachtet, indem es Dokumente zerstört oder verbirgt und dadurch die Prüfbarkeit seiner finanziellen Lage beeinflusst oder gar manipuliert, zieht dies ernste Konsequenzen nach sich. Dieser Verstoß gegen die Aufbewahrungspflicht wird auch als Verletzung der Buchführungspflicht gewertet und kann weitreichende rechtliche Folgen haben, die sowohl im Strafgesetzbuch (StGB) als auch in der Abgabenordnung (AO) festgehalten sind.

In einem solchen Fall behält sich das Finanzamt das Recht vor, die geschäftlichen Vermögenswerte des Unternehmens – wie Gewinne und Umsätze – anhand branchenüblicher Vergleichswerte eigenständig zu schätzen. Diese Schätzung dient dann als Basis für die Besteuerung und führt häufig zu einer deutlich höheren Steuerlast für das betroffene Unternehmen.

Zudem kann eine gerichtliche Verfolgung wegen Steuerbetrugs oder Steuerhinterziehung die Folge sein, mit der Möglichkeit von erheblichen Geld- oder sogar Freiheitsstrafen, je nach Schwere des Vergehens.

Ein wichtiger Hinweis für Unternehmen: Sollten Geschäftsunterlagen durch unvorhersehbare Ereignisse wie einen Gebäudebrand oder eine Naturkatastrophe verloren gehen, ist es wichtig, sofort das Finanzamt zu kontaktieren. Eine umgehende Mitteilung vermeidet Missverständnisse und reduziert das Risiko eines aufkommenden Misstrauens gegenüber dem Betrieb.

Aufbewahrungspflicht abgelaufen – Rechnungen aufbewahren oder vernichten?

Ist die zehnjährige Aufbewahrungsfrist für Rechnungen, Belege und ähnliche Dokumente vorüber, stehen Unternehmen vor der Entscheidung, diese zu vernichten oder weiterhin aufzubewahren. Hier ist es wichtig, zu beachten, dass der Start der Aufbewahrungsfrist mit dem Abschluss des Kalenderjahres einhergeht, in dem die jeweilige Rechnung erstellt wurde. Somit ist nicht das Datum der Rechnung selbst, sondern das Ende des Ausstellungsjahres für die Berechnung des Zeitpunkts, ab dem Dokumente entsorgt werden dürfen, maßgeblich.

Ein voreiliges Entsorgen führt unter Umständen dazu, dass man wichtige Unterlagen aus Versehen zu früh entfernt und damit gegen die Aufbewahrungspflichten verstößt. Es ist deshalb sinnvoll, die Dokumente im Zweifel etwas länger aufzubewahren. Zudem sollten Papierdokumente nicht einfach in den Müll geworfen, sondern fachgerecht vernichtet werden. Moderne Schredder, die Papiere sowohl vertikal als auch horizontal zerschneiden, bieten hierfür eine gute Lösung, indem sie die Dokumente absolut unlesbar machen.

Bevor man zur Tat schreitet und Unterlagen vernichtet, sollte zu guter Letzt noch einmal sorgfältig überprüft werden, ob es offene steuerliche Fragen gibt, insbesondere bei noch nicht endgültig geklärten Steuerbescheiden oder bevorstehenden Nachprüfungen. In solchen Fällen ist es klug, die entsprechenden Dokumente aufzubewahren, um bei Bedarf darauf zurückgreifen zu können. So sichert man sich ab und stellt sicher, dass man alle notwendigen Belege zur Hand hat, sollte es zu Nachfragen oder Prüfungen kommen.

Aufbewahrungsfristen von Rechnungen: Wer muss sie beachten?

Unterliegen alle Unternehmen der Pflicht zur Aufbewahrung von Geschäftsunterlagen? Einfach gesagt, betrifft diese Verpflichtung jeden, der buchführungspflichtig ist. Das umfasst eine Vielzahl von Geschäftsformen, darunter Einzelunternehmer, Kommanditgesellschaften (KG), Offene Handelsgesellschaften (OHG) sowie Gesellschaften mit beschränkter Haftung (GmbH). Ein wichtiger Aspekt dabei ist, dass die Pflicht zur Aufbewahrung von Dokumenten auch nach einer Geschäftsauflösung oder bei Übergabe des Geschäfts an einen Nachfolger nicht endet, sondern weiterhin Bestand hat.

Welche Aufbewahrungsfristen gelten für Privatpersonen?

Für Privatpersonen gestaltet sich die Aufbewahrung von Rechnungen etwas anders als für Unternehmen. Zwar sind private Käufer im Allgemeinen nicht zu einer langfristigen Aufbewahrung von Rechnungen verpflichtet – dennoch wird empfohlen, wichtige Dokumente für mindestens zwei Jahre zu behalten. Der Grund hierfür liegt in der gesetzlichen Gewährleistung, die gemäß den Paragraphen 437 ff. des Bürgerlichen Gesetzbuches (BGB) für die meisten gekauften Waren gilt. Diese Frist ermöglicht es Käufern, bei Mängeln Ansprüche gegenüber dem Verkäufer geltend zu machen.

Eine wichtige Ausnahme bilden Rechnungen für Handwerksleistungen. Privatpersonen, die Dienstleistungen von Handwerkern, Architekten oder Gartenbaubetrieben in Anspruch nehmen, sollten beachten, dass für diese Art von Rechnungen spezielle Regelungen gelten: Unterlagen, die solche Leistungen dokumentieren, müssen aufgrund gesetzlicher Bestimmungen mit einem Hinweis zur zweijährigen Aufbewahrungspflicht versehen sein. Diese Betriebe sind dazu verpflichtet, ihre Kunden explizit über diese Verpflichtung zu informieren. Die Zwei-Jahres-Frist für die Aufbewahrung solcher Rechnungen beginnt mit dem Ende des Kalenderjahres, in dem die Rechnung ausgestellt wurde.

Fazit

Die Aufbewahrungspflicht stellt in mehreren Hinsichten ein Fundament für Vertrauen und Sicherheit im geschäftlichen Austausch dar, indem sie eine verlässliche Basis für die Überprüfung und Bestätigung von Geschäftsvorgängen schafft. Unternehmen sollten die Fristen genau kennen und einhalten – eine digitale Dokumentation kann dabei helfen, Aufwand und Platzbedarf möglichst gering zu halten, doch auch eine gut sortierte physische Aufbewahrung hat ihre Vorteile.

Im Zweifel ist es immer sinnvoll, Unterlagen lieber später als früher zu vernichten. So haben Betriebe auch bei eventuellen Nachprüfungen die Möglichkeit, ihre Geschäftsvorfälle absolut lückenlos und transparent zu dokumentieren.

Bildquellen:

- Rechnungen und Dokumente: iStock