Malta und das Steuergesetz

Der offizielle maltesische Steuersatz beträgt 35 Prozent. Auf den ersten Blick klingt diese Zahl nicht gerade nach einem Steuerparadies für Unternehmer und Freiberufler. Dennoch unterhalten viele deutsche Unternehmen, wie die BASF, Puma oder die Deutsche Bank Tochtergesellschaften auf der unscheinbaren Mittelmeerinsel.

Das liegt hauptsächlich daran, dass Aktionäre aufgrund zahlreicher Rückerstattungen letzten Endes lediglich eine Steuerlast von rund 5 Prozent haben.

Wie sich natürliche und juristische Personen gegenüber dem Fiskus in Malta verhalten sollten

Grundsätzlich erhebt Malta Steuern von jeglichen natürlichen und juristischen Personen, die dort ihren Wohnsitz oder einen ständigen Aufenthalt von mindestens sechs Monaten innerhalb eines Jahres haben. Dennoch unterscheidet sich die Steuerpflicht auf der maltesischen Insel in einigen Aspekten stark von der in Deutschland.

So behält sich der Inselstaat das Recht vor, auch Steuern von denjenigen Personen zu erheben, die weder in dem Land ansässig sind noch ihren gewöhnlichen Aufenthalt dort haben. Um der Steuerpflicht in Malta zu unterliegen, reicht es aus, wenn weltweite Einkünfte nach Malta überwiesen werden, unabhängig davon, aus welchem Land diese Einkünfte tatsächlich stammen.

Lediglich für ausländische Kapitalerträge gelten Sonderregelungen. Sofern weder ein Wohnsitz noch ein gewöhnlicher Aufenthalt auf Malta besteht, werden diese auch nicht besteuert. Anders verhält es sich bei dem Bestehen eines Wohnsitzes, in diesem Fall greift die Ausnahmeregelung nicht. Für Einheimische gelten wiederum einige weitere Ausnahmen.

Darüber hinaus ist das maltesische Steuersystem mit dem in Deutschland vergleichbar. Grundsätzlich gilt nämlich auch in dem Inselstaat das Prinzip des Welteinkommens. Auch der Veranlagungszeitraum ist auf Malta derselbe.

Einkommensbesteuerung in Malta

Das maltesische Einkommensteuergesetz betrifft eine Vielzahl von Einkünften. So gelten nicht nur beruflich oder gewerblich erwirtschaftete Einkünfte, sondern auch Renten, Boni und sonstige Bezüge zu den Einnahmen, die besteuert werden. Jegliche Einnahmen aus dem Verkauf von Gegenständen unterliegen jedoch nur dann der Besteuerung, sofern es sich hierbei um einen gewerblichen Handel handelt. Privatverkäufe hingegen sind steuerfrei. Darüber hinaus erhebt Malta auch eine Steuer auf die Zinsen, Mieten und Dividenden.

Grundsätzlich funktioniert die maltesische Einkommensteuer wie folgt:

- Gebietsansässige mit Wohnsitz (Residenten und Domizilierte) müssen ihre weltweiten Einkünfte, Gewinne und Kapitalerträge versteuern.

- Non-Domiciled-Residenten („Non-Doms“) zahlen Einkommensteuer auf ihr Einkommen, welches auf Malta erzielt wird, sowie auf ausländische Einkünfte, die nach Malta überwiesen werden. Sonstige Einkünfte aus ausländischen Quellen müssen nicht besteuert werden.

- Steuerpflichtiges Einkommen umfasst Arbeitseinkommen, Kapitalerträge, Geschäftseinkommen sowie persönliche Einkünfte.

- Der progressive Steuersatz bewegt sich zwischen 0 Prozent und 35 Prozent.

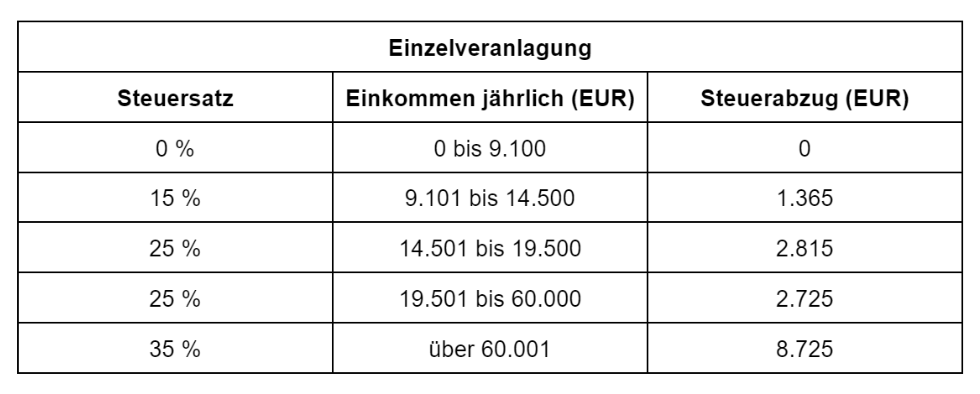

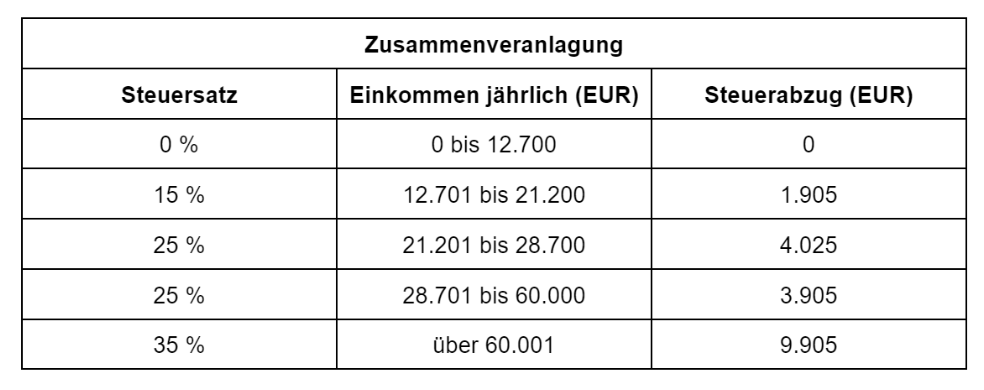

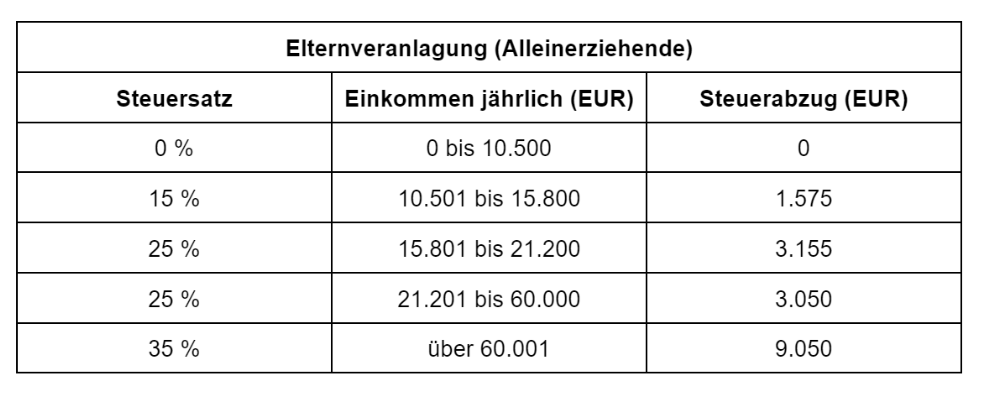

Die Einkommenssteuer ist in fünf Stufen unterteilt, wobei zwei Stufen jeweils mit einem Steuersatz von 25 Prozent versehen sind. Im Rahmen des maltesischen Steuersystems werden alle Personen je nach Veranlagung unterschiedlich besteuert. So gibt es die Einzelveranlagung, die Zusammenveranlagung von Ehepaaren sowie die Elternveranlagung von Alleinerziehenden.

Darüber hinaus existieren in Malta weitere umfangreiche Vorschriften und Ausnahmen bezüglich der Einkommenssteuer.

Besteuerung von Unternehmen

Die maltesische Unternehmensbesteuerung unterscheidet sich maßgeblich von der klassischen Gewerbesteuer in Deutschland und bietet in vielerlei Hinsichten große Steuervorteile für Gesellschafter.

So wird auf Malta zwischen einer transparenten und einer intransparenten Besteuerung unterschieden. Transparent besteuert werden jegliche Einzelunternehmen sowie Personengesellschaften. Körperschaften zahlen auf Malta hingegen eine sogenannte Körperschaftssteuer in Höhe von 35 Prozent.

Obwohl die offizielle Körperschaftssteuer relativ hoch ist, zahlen ausländische Gesellschafter effektiv lediglich 5 Prozent der Steuer, da diese mit einer Erstattung von 80 Prozent rechnen können.

Seit dem Jahr 2019 können Gesellschafter durch die Bildung einer Unternehmensgruppe eine sogenannte Holdingstruktur gestalten. So erfolgt die Firmengründung einer maltesischen operativen Gesellschaft und einer maltesischen Holding, sofern sich der Wohnsitz des Gesellschafters nicht auf Malta befindet. Die Steuergesetze des Inselstaates ermöglichen eine steuerliche Veranlagung der beiden Unternehmen, wodurch eine konsolidierte Steuererklärung erstellt werden kann.

Auf den Gewinn der operativen Malta-Gesellschaft entfallen regulär 35 Prozent Körperschaftssteuer. Durch die gemeinsame steuerliche Veranlagung der operativen Gesellschaft und der Holding wird diese Steuer jedoch unmittelbar mit der Rückerstattung an den ausländischen Gesellschafter der Holding verrechnet. Aus diesem Grund zahlt der Gesellschafter letztendlich lediglich 5 Prozent an die Steuerbehörden. Innerhalb der Europäischen Union zählt Malta aus diesem Grund zum Spitzenreiter der EU-Niedrigsteuerländer.

Jedoch müssen Non-Dom-Gesellschafter beachten, dass die rückerstattete Körperschaftssteuer in den meisten EU-Ländern einkommenssteuerpflichtig ist, sodass diese am Wohnsitzstaat entrichtet werden muss. Darüber hinaus wurde im Jahr 2018 eine jährliche Mindeststeuer in Höhe von 5.000 Euro für Personen eingeführt, die als Non-Dom-Steuerzahler auf Malta gelten. Diese Steuer gilt für jegliche „Non-Doms“, die über ein ausländisches Einkommen von jährlich mindestens 35.000 Euro verfügen.

Malta und die Umsatzsteuer

Die allgemeine Umsatzsteuer auf Malta beträgt 18 Prozent. Jedoch gibt es – analog zu Deutschland – ebenfalls unterschiedliche Umsatzarten, die entsprechend spezielle Steuersätze haben.

Sowohl im Hotelgewerbe als auch für den Betrieb diverser Sporteinrichtungen werden auf der Mittelmeerinsel lediglich 7 Prozent an Umsatzsteuer fällig.

Eine 5-prozentige Umsatzsteuer entfällt auf eine Reihe von unterschiedlichen Leistungen und Lieferungen. Hierzu gehören unter anderem folgende:

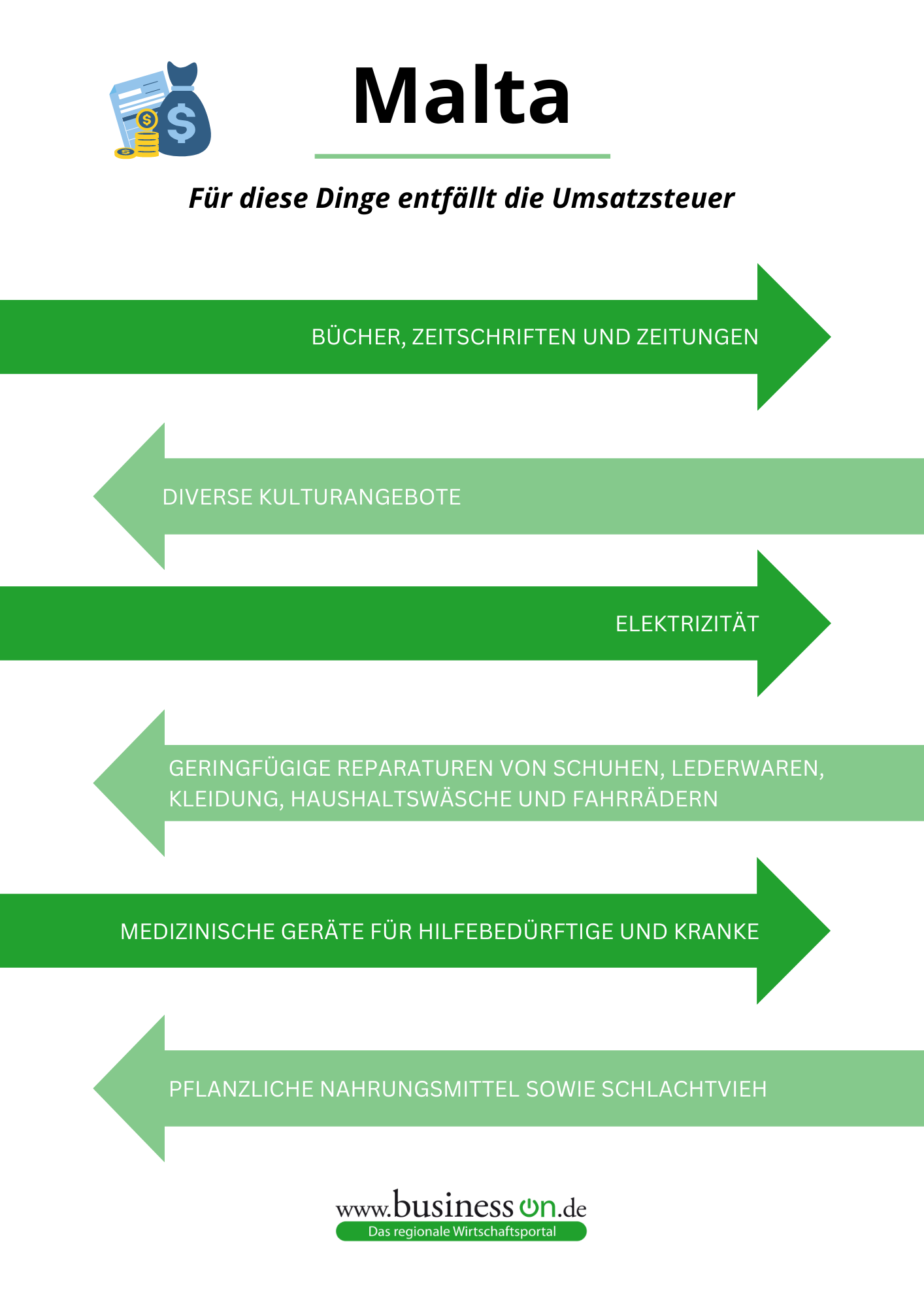

Darüber hinaus sind gewisse Nahrungsmittel auf Malta umsatzsteuerfrei – etwa Obst, Gemüse, sonstige pflanzliche Nahrungsmittel sowie Schlachtvieh. Auch auf Schnittblumen, internationale und nationale Verkehrsmittel, verschreibungspflichtige Medikamente sowie Gold- und weitere Edelmetallbarren entfällt ebenfalls keine Steuer.

Immobilienübertragung und Besteuerung

Der Verkauf einer Immobilie auf Malta funktioniert in gewisser Weise ähnlich wie in Deutschland. Noch vor dem eigentlichen Erwerb müssen sowohl der Verkäufer als auch der Käufer bestimmte Nachweise erbringen. Dennoch sind die gesetzlichen Regelungen bezüglich der Besteuerung einer Immobilienübertragung auf Malta sehr komplex. Auch hier gibt es unzählige Ausnahmen und Sonderregelungen, die individuell infrage kommen können.

In der Regel erhebt der Inselstaat 8 Prozent Steuern auf eine Grundstücksübertragung, die nach 2014 erfolgte. Sofern die zu übertragende Immobilie jedoch vor dem Jahr 2004 erworben wurde, fällt eine Steuer von 10 Prozent an. Grundsätzlich behält der beauftragte Notar die abzuführende Steuer ein und leitet diese an die Steuerbehörden weiter.

Befindet sich die Immobilie in einem speziell ausgewiesenen Gebiet der Insel und wird diese mit staatlicher Genehmigung renoviert, wird die Übertragung in diesem Fall mit lediglich 5 Prozent besteuert. Der Antrag für die Erteilung der Renovierungsgenehmigung muss jedoch nach 2014 eingereicht worden sein.

War der Vorbesitzer und Verkäufer einer Immobilie maximal drei Jahre lang Eigentümer und hat bereits bei der Anschaffung eine notarielle Versicherung abgegeben, dass der Erwerb zum Zweck der einzigen Wohnorterrichtung diente, fallen lediglich 2 Prozent Übertragungssteuer für den Erwerber an.

Steuern in Malta – Sozialversicherungsbeiträge

Die Sozialversicherungsbeiträge werden auf Malta in zwei Klassen unterteilt, wobei die Höhe der Sozialabgaben durch den Gesetzgeber einmal jährlich neu festgelegt wird.

Die Klasse 1 des maltesischen Sozialversicherungssystems beinhaltet insgesamt sechs Gehaltskategorien von A bis F. Die Kategorien A bis D umfassen Lohn- und Gehaltsempfänger unter oder über 18 Jahren mit verschiedenen Einkommensgrenzen. Schüler und Studenten unter und über 18 Jahren werden hingegen in die Kategorien E und F geordnet.

Die Lohn- und Gehaltsempfänger werden darüber hinaus in verschiedene Altersgruppen aufgeteilt. Diejenigen, die vor dem 01.01.1962 zur Welt gekommen sind, gehören der Kategorie C an, wohingegen jüngere der Kategorie D angehören.

Die Sozialabgaben werden wöchentlich berechnet, sodass jede Kategorie einen bestimmten Pauschalbetrag oder Prozentsatz der wöchentlichen Abgabe ausweist. Diese bewegt sich grundsätzlich in einem Rahmen von 13,24 Euro bis 97,14 Euro. Im Falle einer Schwangerschaft gelten besondere Regeln.

In Klasse 2 der Sozialversicherungsbeiträge sind alle Steuerpflichtigen vertreten, die ihr Einkommen aus anderen Quellen beziehen. Hierzu gehören beispielsweise Gewerbetreibende und Personen, die passives Einkommen aus Mieten, Renditen oder vergleichbaren Einkommensquellen erhalten.

Auch hier werden sechs Gehaltskategorien unterschieden, jedoch ist jeweils die Beitragsleistung des vorangegangenen Jahres maßgeblich (910 Euro, Stand 2021). Hauptberufliche Landwirte, in Vollzeit Studierende sowie in Teilzeit selbstständige Frauen erhalten gewisse Abgabenerleichterungen.

Die wöchentlichen pauschalen Sozialabgabenbeträge der Klasse 2 betragen zwischen 26,82 Euro und 72,86 Euro. Für Landwirte gelten Sonderregelungen, denn diese müssen zwischen 0 Euro und 48,57 Euro zahlen.

Weitere Steuern in Malta

Seit dem 1. Januar 2020 hat Malta eine sogenannte Wegzugssteuer eingeführt. Diese besagt, dass eine Person, die auf Malta umfangreiche Geschäfte getätigt hat und anschließend in ein Land außerhalb der EU ziehen möchte, eine beträchtliche Summe an den maltesischen Staat zahlen muss. Dies gilt grundsätzlich dann, wenn eine kurzfristige Rückkehr nicht angedacht ist.

Grundsätzlich zeichnet sich die Mittelmeerinsel jedoch durch ihre vergleichsweise geringe Steuerlast und erhebliche Steuervorteile aus. So herrscht eine hohe Toleranz gegenüber internationalen Strukturen, wie Personengesellschaften, Quellensteuern und Trusts.

Das maltesische System kennt beispielsweise weder eine Vermögenssteuer noch eine Erbschafts- oder Schenkungssteuer. Darüber hinaus müssen maltesische Bürger ihre inländischen oder ausländischen Vermögenswerte nicht deklarieren. Eine Steuer auf Luxusgüter gibt es ebenfalls nicht. Darüber hinaus sollen die Steuerbehörden leicht verhandeln und sich stark von denen in der restlichen Europäischen Union unterscheiden.

Besteuerung von Freiberuflern

Freiberufler und Gesellschafter können von dem Steuersystem auf Malta deutlich profitieren.

Die wichtigsten Vorteile

Die wesentlichen Steuervorteile auf Malta sind folgende:

- Mit einem Non-Dom-Status kann man theoretisch mit einem Steuersatz von 0 Prozent besteuert werden.

- Nicht-EU-Mitglieder können ihren Wohnsitz nach Malta verlegen, indem sie ein Goldenes Visum beantragen oder bestimmte Investitionen tätigen.

- EU-Mitglieder profitieren bei einem Umzug nach Malta von einer Befreiung jeglicher Einwanderungsbeschränkungen und Kosten.

- Zur Vermeidung einer Doppelbesteuerung verfügt Malta über ein umfangreiches Netz aus Abkommen.

- Die sogenannte Mutter-Tochter-Richtlinie findet auch in Malta Anwendung.

- Es besteht keine Deklarationspflicht von Vermögenswerten.

- Es besteht keine Erbschafts- und Schenkungssteuerpflicht.

- Malta kennt keine Erbschaftssteuer auf Vermögen.

- Auf Malta gibt es praktisch keine anfallenden Quellensteuern bei einem Export von Gewinnen und Erträgen in andere Gerichtsbarkeiten.

Erlangung des Non-Dom-Status

Bei dem sogenannten Non-Domiciled-Status („Non-Dom-Status“) handelt es sich um eine besondere Regel der Besteuerung für Personen, die in Malta steuerlich ansässig sind, obwohl sie dort über keinen festen Wohnsitz verfügen.

Die Non-Dom-Regelung bietet Inhabern des Status erhebliche Steuervorteile in den verschiedensten EU-Ländern. So müssen diese Personen lediglich dann eine Steuer entrichten, wenn sie Einkommen aus inländischen Quellen und Kapitalgewinne in Malta erzielt haben oder ausländisches Einkommen nach Malta überwiesen wird. Im Gegensatz zu den maltesischen Bürgern werden die Non-Doms demnach nicht auf ihr weltweites Einkommen besteuert.

Einige Pflichtsteuern

Personen und Freiberufler mit dem Non-Domicile-Status müssen sich im Falle einer Gesellschaftsgründung auf Malta für eine Besteuerung von maximal 15 Prozent entscheiden.

Darüber hinaus werden inländisch erwirtschaftete Einkünfte und Kapitalgewinne von Non-Doms mit einer Lohnsteuer von 0 bis 35 Prozent besteuert.

Sofern ausländische Einkünfte, die weder Kapital noch Kapitalerträge umfassen, in das maltesische Hoheitsgebiet überwiesen werden, müssen auch diese mit einem Steuersatz von 15 Prozent besteuert werden.

Auswandern nach Malta: Malta ist ein attraktives Land

Malta scheint der ideale Niederlassungsort für Unternehmen und Freiberufler zu sein. Nicht umsonst gilt der Inselstaat als Steueroase. Über die steuerlichen Vorteile hinaus hat das kleine EU-Land jedoch noch mehr zu bieten.

So profitieren Auswanderer von einer optimalen Lage südlich von Sizilien und einem angenehmen Klima. Darüber hinaus sollen auch die Lebenshaltungskosten günstig sein und das stabile Finanzsystem Sicherheit bieten.

Ausgezeichnete Lebenshaltungskosten

Im Vergleich zu anderen EU-Ländern oder Steuerparadiesen, wie der Schweiz oder Dubai, sind die Lebenshaltungskosten auf Malta recht überschaubar.

Der Durchschnittsverdienst der maltesischen Bürger beläuft sich auf 1.500 Euro pro Monat. Eine Mietwohnung im Malta-Stil kostet ein paar hundert Euro. Eine Unterkunft, die westlichen Ansprüchen genügt, kann jedoch auch bis zu 1.600 Euro monatlich kosten.

Darüber hinaus besteht eine gute Anbindung zu den öffentlichen Verkehrsmitteln, deren Nutzung relativ preiswert ist. Auch zahlreiche Restaurants in den unterschiedlichsten Preisklassen sind auf der Mittelmeerinsel zu finden.

Das Gesundheitssystem gleicht dem von Großbritannien und steht allen Bürgern kostenfrei zur Verfügung, da dieses über Steuergelder finanziert wird. Dennoch können private Zusatzversicherungen abgeschlossen werden.

Stabiles Finanzsystem

Grundsätzlich verfügt Malta über ein stabiles Finanzsystem und eine vergleichsweise geringe Verschuldung, sodass der Staat selbst während der Finanzkrisen in den letzten Jahren von finanziellen Engpässen unberührt blieb.

Die Bevölkerung Maltas gehört zu den wohlhabendsten Völkern der Erde, was unter anderem ihrer konservativen Einstellung gegenüber Finanzen geschuldet ist. Das Vermögen der Malteser liegt hauptsächlich in Immobilien.

FAQ: Steuern in Malta

Ist Malta ein Steuerparadies?

Obwohl Malta grundsätzlich an die Steuerrichtlinien der Europäischen Union gebunden ist, gilt der Inselstaat als Steueroase. Grund hierfür sind unter anderem die vielen steuerlichen Vorteile, die Non-Domicile-Residenten durch die Gründung einer Holding auf Malta erhalten.

Wie hoch ist die Mehrwertsteuer auf Malta?

Die reguläre maltesische Mehrwertsteuer beträgt 18 Prozent. Jedoch gelten auf spezielle Güter ermäßigte Steuersätze von 7 und 5 Prozent.

Fazit – Steuern in Malta

Malta bietet viele Möglichkeiten für Gesellschafter und selbstständige Unternehmer. Abkommen zur Doppelbesteuerung sowie bestimmte Vorteile und Rechtsvorschriften können einen Umzug nach Malta durchaus rechtfertigen und attraktiv gestalten. Letztendlich ist eine Auswanderung in ein fremdes Land jedoch ein großer Schritt, der gut überlegt sein muss. Einzig und allein wegen der Steuer sollte man eine solche lebensverändernde Entscheidung nicht treffen.

Bildquellen:

- pexels-elizabeth-baltadjieva-4080222: Foto von Elizabeth Baltadjieva: https://www.pexels.com/de-de/foto/meer-himmel-person-frau-4080222/

- Steuern in Malta: Foto von Polina Kovaleva: https://www.pexels.com/de-de/foto/landschaft-wolken-ozean-bucht-7573362/